План Облік випуску готової продукції. Облік готової продукції в місці зберігання І бухгалтерії. Облік витрат по збуту, відвантаженню І реалізації продукції

| Вид материала | Документы |

- Облік готової продукції та її реалізації, 288.54kb.

- План: Визначення І класифікація затрат на виробництво Облік загальновиробничих витрат,, 241.53kb.

- План: Визначення І класифікація затрат на виробництво Облік загальновиробничих витрат,, 232.06kb.

- Назва реферату: Облік готової продукції та її реалізації Розділ, 51.12kb.

- Назва реферату: Облік формування витрат виробництва І калькулювання собівартості продукції, 168.46kb.

- Основи теорії бухгалтерського обліку, 1189.84kb.

- Формат опису модуля, 18.54kb.

- Облік доходів від реалізації, 38.11kb.

- Формат опису модуля, 17.43kb.

- Лекція №28 тема: формування та облік витрат виробництва І калькулювання собівартості, 687.85kb.

План

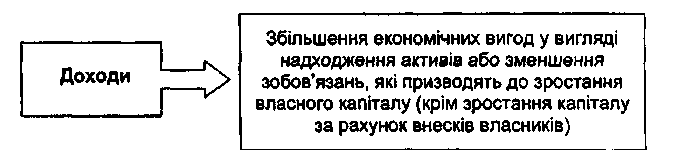

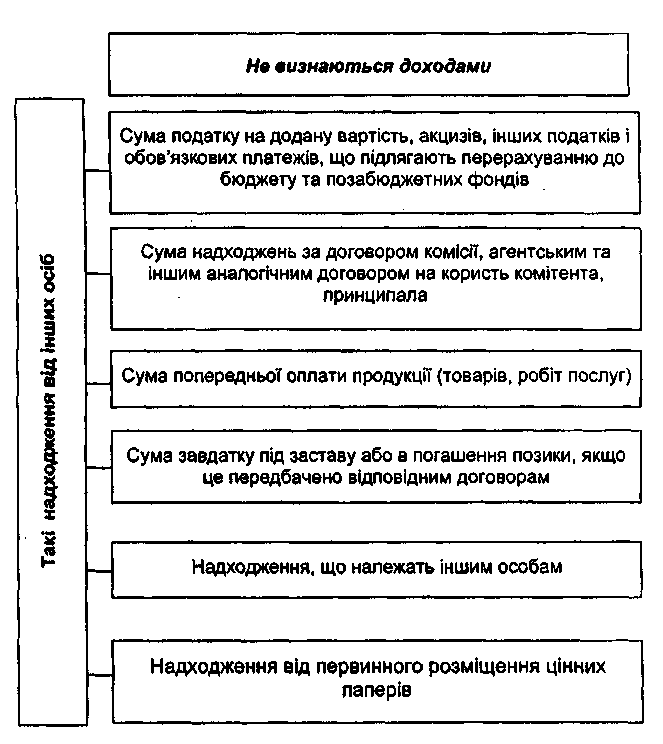

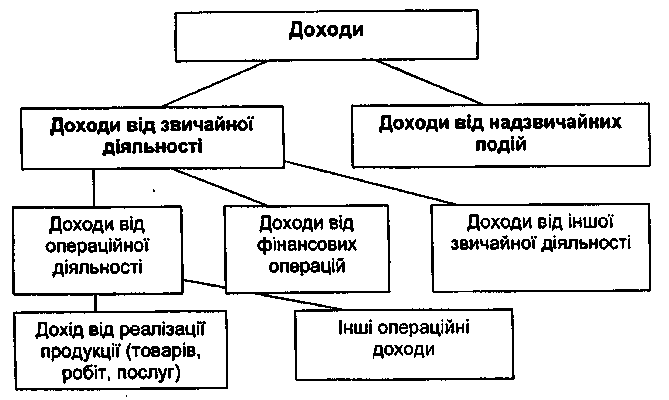

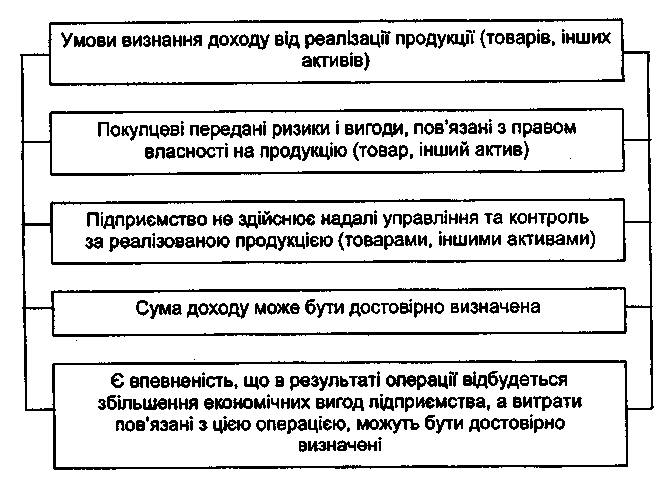

Визнання і класифікація доходів.

- Оцінка доходу.

- Синтетичний облік доходів.

- Облік фінансових результатів.

- Облік використання прибутку.

КЛЮЧОВІ ПОНЯТТЯ: дохід, дохід від операційної діяльності, фінансові доходи, інші доходи звичайної діяльності, надзвичайні доходи, критерії визнання доходів, оцінка доходу, фінансові результати, непокриті збитки, нерозподілений прибуток, прибуток, використаний у звітному році.

ЛІТЕРАТУРА: 3, 9, 13,19, 20, 21, 23, 25, 32, 33, 34, 38, 39, 40, 41, 63, 66, 67, 69, 72.

1. Визнання і класифікація доходів

Доходи класифікуються в бухгалтерському обліку за такими групами:

Дохід не визнається, якщо здійснюється обмін продукцією (товарами, роботами, послугами та іншими активами), яка є подібною за призначенням та має однакову справедливу вартість.

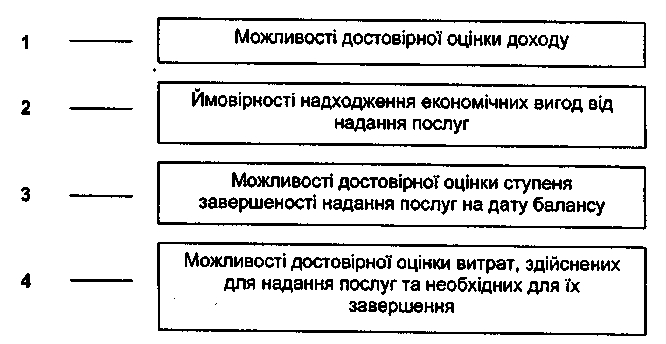

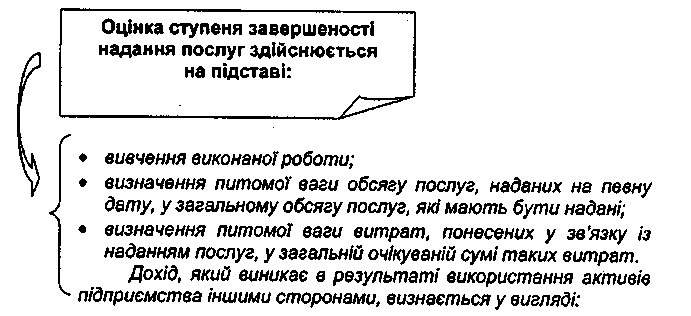

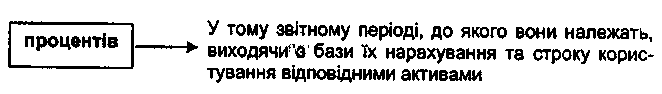

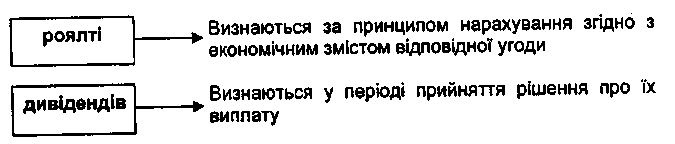

Дохід, пов'язаний з наданням послуг, визнається виходячи зі ступеня завершеності операції з надання послуг на дату балансу, якщо може бути достовірно оцінений результатом цієї операції.

Результат операції з надання послуг може бути достовірно оцінений за наявності таких умов:

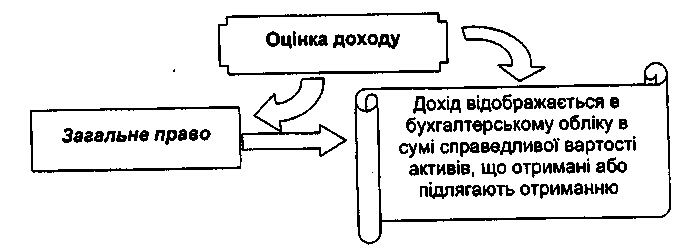

2. Оцінка доходу

- У разі відстрочення платежу, внаслідок чого виникає різниця між справедливою вартістю та номінальною сумою грошових коштів або їх еквівалентів, які підлягають отриманню за продукцію (товари, роботи, послуги та інші активи), така різниця визнається у вигляді процентів.

- За бартерним контрактом сума доходу визначається за справедливою вартістю активів, робіт, послуг, що одержані або підлягають одержанню підприємством, зменшеною або збільшеною відповідно на суму переданих або одержаних грошових коштів та їх еквівалентів.

3. Синтетичний облік доходів

Для узагальнення інформації про доходи за видами діяльності використовуються рахунки класу 7 "Доходи і результати діяльності".

| За дебетом | За кредитом |

| Щомісячне відображення належної суми непрямих податків (зборів), а також щорічне або щомісячне (щоквартальне) віднесення суми чистого доходу на рахунок 79 "Фінансові результати" | Визнані доходи разом із сумою непрямих податків, зборів, що включені до ціни продажу |

Кореспонденція рахунків з обліку доходів

| Зміст операції | Дебет | Кредит |

| Визнані доходи | ||

| Від реалізації готової продукції | 361,362 | 701 |

| Від реалізації товарів | 361,362 | 702 |

| Від реалізації робіт і послуг | 361,362 | 703 |

| Від реалізації іноземної валюти | 311 | 711 |

| Від реалізації інших оборотних активів | 377 | 712 |

| Від операційної оренди активів | 377 | 713 |

Продовження таблиці.

| Від операційної курсової різниці | 302,312,314,334, 362, 632, 602 | 714 |

| Одержані штрафи, пені, неустойки | 311,312,377 | 715 |

| Відшкодування раніше списаних активів | 301,311 | 716 |

| Дохід від списання кредиторської заборгованості | 631,632,681, 685, інші | 717 |

| Одержані гранти та субсидії | 311,312 | 718 |

| Інші доходи від операційної діяльності | 30,31,20,22, 28, інші | 719 |

| Від інвестицій в асоційовані підприємства | 14 | 721 |

| Від спільної діяльності | 14 | 722 |

| Від інвестицій в дочірні підприємства | 14 | 723 |

| Дивіденди одержані | 373 | 731 |

| Відсотки одержані | 373 | 732 |

| Інші доходи від фінансових операцій | 373 | 733 |

| Від реалізації фінансових інвестицій | 377 | 741 |

| Від реалізації необоротних активів | 377 | 742 |

| Від реалізації майнових комплексів | 377 | 743 |

| Від неопераційної курсової різниці | 312,377,632 | 744 |

| Від безоплатно одержаних активів | 424 | 745 |

| Інші доходи від звичайної діяльності | 10, 11,12,14, інші | 746 |

| Відшкодування збитків від надзвичайних подій | 311,312, інші | 751 |

| Інші надзвичайні доходи | різні | 752 |

| Нараховані непрямі податки (збори): | | |

| Акцизний збір при реалізації підакцизної продукції | 701 | 641 |

| Податок на додану вартість | 701,702,703,712, 713,742,716 | 641, 643 |

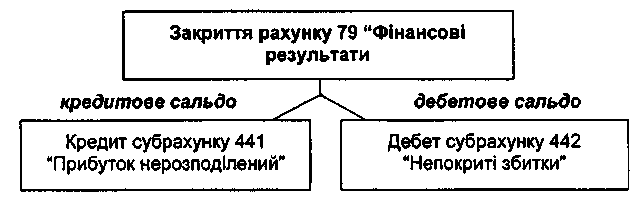

4. Облік фінансових результатів

Фінансовий результат визначається за кожним видом діяльності шляхом зіставлення доходів і витрат звітного періоду.

Для узагальнення інформації про фінансові результати призначено рахунок 79 "Фінансові результати".

| За дебетом | За кредитом |

| Відображаються суми в порядку закриття рахунків обліку витрат, а також належна сума нарахованого податку на прибуток | Відображаються суми в порядку закриття рахунків обліку доходів |

Кореспонденція рахунків з обліку фінансових результатів

| Зміст операції | Дебет | Кредит |

| Списуються: | | |

| Доходи від операційної діяльності | 701,702,703,71 | 791 |

| Втрати операційної діяльності | 791 | 90,91,92, 93,94 |

| Доходи від фінансових операцій | 72,73 | 792 |

| Фінансові витрати | 792 | 95,96 |

| Інші доходи звичайної діяльності | 74 | 793 |

| Інші витрати звичайної діяльності | 793 | 97 |

| Податок на прибуток від звичайної діяльності | 79 (субрахунок відкривається самостійно підприємством) | 981 |

| Надзвичайні доходи | 75 | 794 |

| Надзвичайні витрати | 794 | 99 |

| Податок на прибуток від надзвичайних подій | 794 | 982 |

5. Облік використання прибутку

Для узагальнення інформації про прибуток, використаний у звітному році, призначений субрахунок 443 "Прибуток, використаний у звітному році".

Кореспонденція рахунків з обліку використання прибутку

| Зміст операції | Дебет | Кредит |

| Розподіл прибутку між власниками | 443 | 671 |

| Відрахування в резервний капітал | 443 | 43 |

| Списання прибутку, використаного у звітному році | 441 | 443 |

Контрольні питання

Визнання доходів.

- Класифікація доходів.

- Облік доходів від реалізації.

- Облік інших доходів операційної діяльності.

- Облік доходів від фінансових операцій.

- Облік доходів від іншої звичайної діяльності.

- Методика визначення фінансового результату діяльності.

- Облік використання прибутку.

Тема 12. ОБЛІК ФІНАНСОВИХ ІНВЕСТИЦІЙ, ЦІННИХ ПАПЕРІВ І ВАЛЮТНИХ ОПЕРАЦІЙ

План

Облік короткострокових фінансових інвестицій.

- Облік операцій з цінними паперами.

- Облік валютних цінностей і операцій.

КЛЮЧОВІ ПОНЯТТЯ: фінансові інвестиції; оцінка інвестицій; акцій, облігацій, операцій в іноземній валюті, монетарні та немонетарні етапі балансу.

ЛІТЕРАТУРА: 4, 5, 9, 10, 13, 20, 21, 22, ЗО, 39, 40, 41, 63, 66, 67, 69, 72.

1. Облік короткострокових фінансових інвестицій

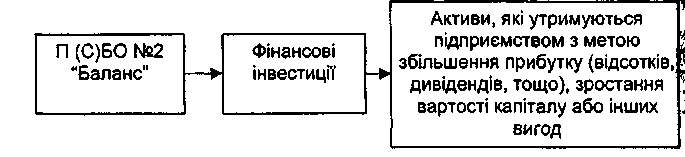

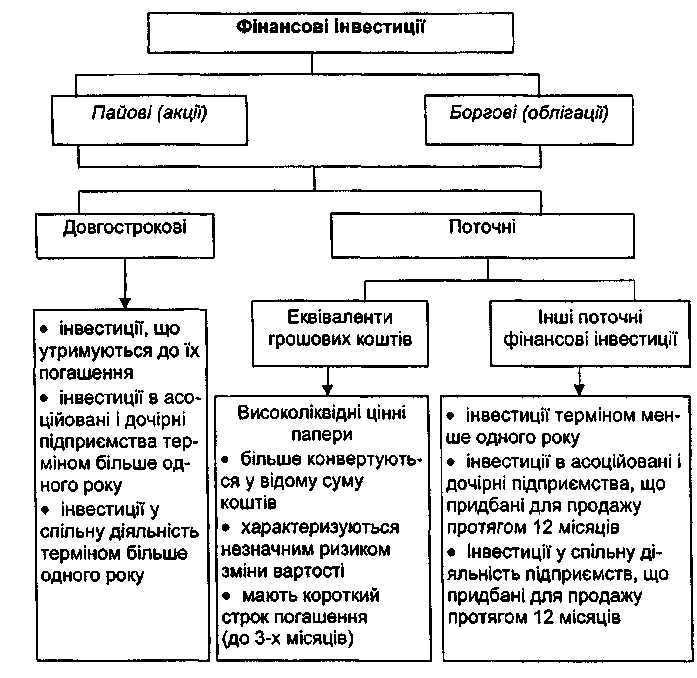

Визначення фінансових інвестицій

Види фінансових інвестицій

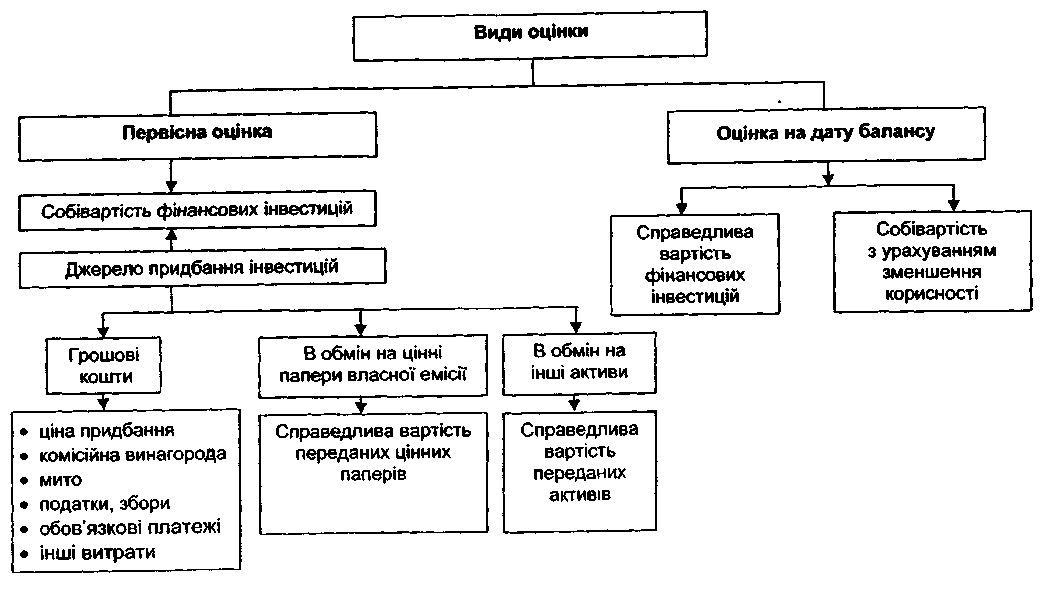

Оцінка поточних фінансових інвестицій

Нормативне регулювання обліку і відображення в звітності поточних фінансових інвестицій

| Нормативна база | Вимоги | Характеристика |

| П(С)БО N 12 Фінансові інвестиції | Порядок оцінки в обліку і звітності фінансових інвестицій | Поточні фінансові інвестиції при їх придбанні первісно оцінюють і відображаються в обліку за собівартістю. При зміні вартості фінансових інвестицій на дату балансу вони переоцінюються і відображаються в балансі за справедливою (ринковою вартістю |

| П(С)БО № 2 "Баланс" | Порядок відображення поточних фінансових інвестицій | Поточні фінансові інвестиції (окрім еквівалентів грошових коштів) відображаються у статті "Поточні фінан сові інвестиції (рядок 220) |

| План рахунків Інструкція N 291 "Щодо застосування плану рахунків бухгалтерського обліку" | Методологія обліку фінансові інвестицій | Для обліку поточних фінансових інвестицій передбачений рах. 35 "По точні фінансові інвестиції" субрах 352 "Інші поточні фінансові інвестиції. Субрах. 357 "Еквіваленти грошових коштів". По дебету відображається: - надходження (придбання) з собівартістю; - дооцінка. По кредиту: - вибуття; - уцінка. Сальдо Дебетове - це залишок інвестицій на звітну дату за справедливою вартістю. |

Методологія обліку поточних фінансових інвестицій

| Зміст господарської операції | Кореспонденція рахунків | |

| Дебет | Кредит | |

| 1 | 2 | 3 |

| 1. Придбані фінансові інвестиції: 1.1. за грошові кошти 1.2. в обмін на власні акції - на номінальну вартість нерухомих акцій | 35 35 | 311 46 |

| - на різницю між ринковою і номінальною вартістю | 35 | 421 |

| 1 .3 В обмін на власні облігації | | |

| а) ринкова вартість облігацій > номінальної | | |

| - на номінальну вартість переданих облігацій | 35 | 521 |

Закінчення таблиці

| 1 | 2 | 3 |

| - на премію з облігацій | 35 | 522 |

| б) ринкова вартість облігацій < номінальної | | |

| - на ринкову вартість переданих облігацій | 35 | 521 |

| - на суму дисконту | 523 | 521 |

| 2. В обмін на товари: | | |

| - на справедливу вартість товарів | 361 | 702 |

| - на вартість фінансових інвестицій | 35 | 361 |

| 2. Дооцінені фінансові інвестиції | 35 | 746 |

| 3. Уцінені фінансові інвестиції | 975 | 35 |

| 4. Нараховані послуги брокера з придбання | 35 | 685 |

| фінансових інвестицій | | |

| 5. Реалізовані фінансові інвестиції за грошові | | |

| кошти: | | |

| - на вартість реалізації | 311 | 741 |

| - на балансову вартість | 971 | 35 |

2. Облік операцій з цінними паперами

Акція - це цінний папір без встановленого строку обігу, засвідчує пайову участь у статутному капіталі акціонерного товариства, дає право власнику на одержання частини прибутку у вигляді дивідендів, дає право на участь у розподілі майна при ліквідації акціонерного товариства.

Операції з акціями:

• первинна емісія та розміщення акцій;

• додаткова емісія та розміщення;

викуп акцій, їх подальша реалізація чи анулювання;

нарахування та виплата дивідендів.

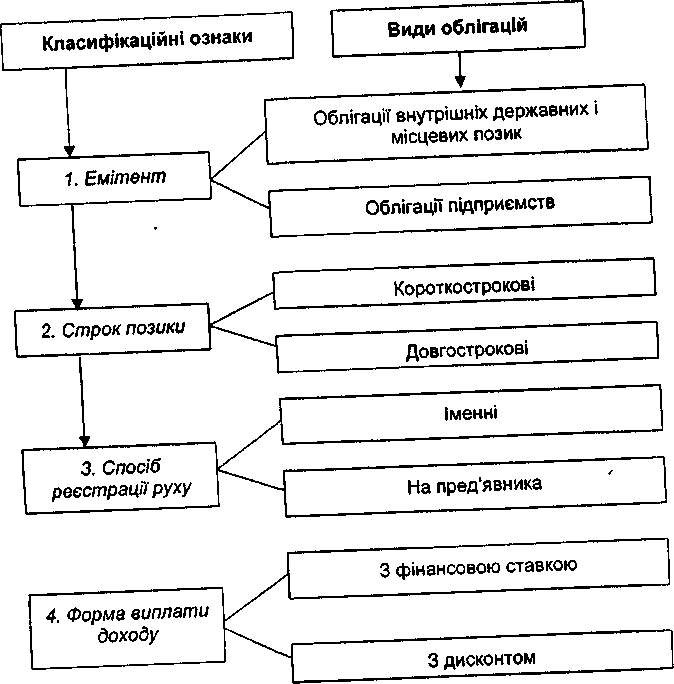

Облігація - це цінний папір, що засвідчує внесення їх власником грошових коштів, підтверджує зобов'язання емітента відшкодувати власнику облігацій номінальну вартість у передбачуваний в облігації строк з виплатою фіксованого відсотка.

Класифікація облігацій

Операції з облігаціями:

- емісія облігацій;

- розміщення облігацій:

- за номіналом;

- з премією;

• нарахування та виплата відсотків;

• погашення облігацій.

Характеристика рахунків з обліку операцій з цінними паперами

| Код і назва рахунку | Характеристика |

| 1 | 2 |

| 46 "Неоплачений капітал" | Призначений для узагальнення інформації про зміни неоплаченого капіталу По дебету відображається заборгованість акціонерів по внесках до статутного капіталу, по кредиту - погашення заборгованості. Сальдо Дебетове означає залишок заборгованості акціонерів по внесках до статутного капіталу на звітну дату. Відображається в І розділі Пасиву Балансу та віднімається при визначенні його підсумку. Аналітичний облік неоплаченого капіталу здійснюється за видами розміщених неоплачених акцій |

| 671 "Розрахунки з нарахованих дивідендів" | Призначений для узагальнення інформації про нарахування та ви плату дивідендів акціонерам. По кредиту відображається збільшення заборгованості перед акціонерами в сумі нарахованих дивідендів. По дебету - утримання податку на дивіденди та виплата дивідендів. Сальдо Кредитове - означає заборгованість підприємства в сумі нарахованих та не виплачених дивідендів на звітну дату. Відображається в IV розділі Пасиву балансу "Поточні зобов'язання" |

| 52 "Довгострокові зобов'язання з облігацій" 521 "Зобов'язання з облігацій" 522 "Премія з випущених облігацій" 523 "Дисконт з випущених облігацій" | Призначений для обліку розрахунків з іншими особами : випущених і розміщених власних облігацій. По кредиту 521 - відображається сума залучених коштів за номіналом облігацій, по дебету - погашення номінальної вартості облігацій. По кредиту 522 - відображаються суми одержаний пре мій з облігацій, по дебету - їх описання. По дебету 523 - відображаються одержані суми дисконту з облігацій, по кредиту - їх списання. Сальдо по рах. 52 відображається в III розділі Пасиву Балансу "Довгострокові зобов'язання". Аналітичний облік довгострокових зобов'язань з облігацій здійснюється за їх видами та термінами погашення |

| 684 "Розрахунки з нарахованих відсотків" | Призначений для обліку відсотків з різних операцій, е т.ч. з облігацій. По кредиту відображається нарахування відсотків, по дебету - виплата. Сальдо Кредитове - заборгованість з нарахованих та невиплачених відсотків на звітну дату відображається в IV розділі Пасив) Балансу. |

| 45 "Вилучений капітал" 451 "Вилучені акції" | Призначений для обліку викуплених акцій за викупною вартістю. По дебету відображається викуп акцій, по кредиту - їх реалізація чи анулювання. Сальдо Дебетове залишок викуплених акцій на звітну дату відображається в І розділі Пасиву Балансу та віднімається при визначені підсумку власного капіталу |