3. Продуктовая политика, стратегии продаж и центр розничных продаж Тема Продуктовая политика, стратегии продаж и центр розничных продаж 1

| Вид материала | Документы |

- Мерчайндайзинг определение, 133.94kb.

- Производство Двигателей Летательных Аппаратов Специальность: Экономика и управление, 64.99kb.

- Стратегический анализ и концепция развития тюменского субфилиала компании «Евросеть», 59.05kb.

- План продаж 16 Насколько реален ваш план продаж? 17 Необходимая информация из стратегии, 4619.89kb.

- Вестник Брянского государственного технического университета. 2008, 66.58kb.

- Продаж сільськогосподарських продуктів на ринках за січень-жовтень 2011р проти січня-жовтня, 45.25kb.

- Программа эффективный мерчендайзинг, или искусство продаж законы марчендайзинга как, 18.21kb.

- Тренинг-курс технологии продаж и успешной работы с клиентами Программа тренинга:, 76.48kb.

- Семинар: "Особенности продаж туристического направления Турция 2011". Специфика продаж, 136.01kb.

- Информация о продуктах, которой обладают потребители, оказывает серьезное влияние, 99.01kb.

Тема 3. Продуктовая политика, стратегии продаж и центр розничных продаж

Тема 3. Продуктовая политика, стратегии продаж и центр розничных продаж 1

3.1. продуктовая линейка банка 1

3.2. Формирование аналитических показателей для определения слабых и сильных мест в продуктовой линейке банка 4

3.3. Стратегии продаж финансовой организации 8

3.4. Центр розничных продаж 10

3.5. Использование CRM-системы и сегментирование клиентской базы 12

Список использованных источников 14

3.1. продуктовая линейка банка

Продуктовой линейкой банка называют полный и тщательно структурированный набор банковских услуг, предоставляемых данным конкретным банком.

Для управления продуктовой линейкой банка прежде всего необходимо описать и структурировать услуги, создав реестр услуг.

Реестр услуг является основой для систематизации ценовых, качественных и количественных параметров услуг.

Метод классификации – элемент статистической методологии исследования. Под классификацией следует понимать формирование непересекающихся классов (видов, типов) для некоторых объектов или категорий, основанное на выборе классификационных признаков и перечислении градаций по каждому признаку.

Следует различать одномерную и многомерную классификацию. В одномерной классификации рассматривается один классификационный признак, а в многомерной – два и более.

Многомерная классификация может быть проведена несколькими способами. Широко применяются перекрестная и иерархическая классификации.

Перекрестная классификация характеризует каждый объект классификации по всем примененным признакам. Графической моделью такой классификации является матрица – одномерная, двухмерная, трехмерная и т.д. При размерности более трех вместо многомерной матрицы удобно применение макета комбинационной таблицы, позволяющего отобразить все классы на плоскости.

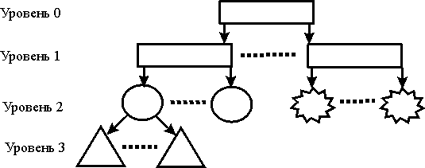

Графической моделью иерархической классификации является «дерево» или дендрограмма, представленная на рис.3.1. Число уровней классификации может быть разным для различных ветвей.

Перекрестная классификация имеет свои недостатки. Иерархическая классификация наиболее содержательна, когда наборы классификационных признаков для объектов классификации лишь частично совпадают. При этом число классов на самом нижнем подробном уровне будет в точно соответствовать числу ячеек в матрице.

Рис.3.1. Иерархическая классификация. Дендрограмма

В целом классификация операций коммерческого банка является достаточно сложной (более чем по трем признакам), но для структуризации продуктовой линейки банка рекомендуется использовать многомерную классификацию иерархическим способом, графической моделью которой является дендрограмма или дерево более чем трехуровневую.

По совету Владиславлева Д.Н. [, с. 101] «поскольку банк является рыночным институтом, классификацию услуг необходимо начинать с клиентов» или классификация по типу клиента. Т.е. первым уровнем многомерной классификации является признак – тип клиента.

- юридические лица

- физические лица

- финансовые институты

Услуги, относящиеся к каждому из типов клиентов достаточно многочисленны, поэтому их необходимо делить на категории. Такая группировка необходима для того, чтобы было легче концентрироваться в проблемных зонах банка. Деление необходимо производить согласно потребностям клиентов, а не технологической близости услуг. Т.е. признаком классификации второго уровня является признак – потребности клиентов.

Пример группировки по категориям услуг для юридических лиц:

- расчетные операции

- кассовые операции

- размещение средств

- хранение ценностей

- финансирование

- услуги на фондовом рынке

- организация финансирования

- консультационные услуги

- специальные отраслевые предложения

Приведем несколько примеров раскрытия категорий услуг на отдельные услуги для различных типов клиентов.

Например, услуги, относящиеся к категории услуг «Финансирование для юридических лиц»:

- кредит

- кредит в форме овердрафта

- кредит под залог векселя банка (вексельный кредит)

- заем (кредит) в драгоценных металлах

- кредитование путем покупки векселя

- лизинг

- факторинг

- аваль векселей

- домицилляция векселей

- выданные гарантии.

Услуги, относящиеся к категории услуг « Размещение средств для физических лиц»;

- депозит до востребования

- депозит на срок

- депозит с возможностью управления с помощью банковской карты

- депозит в драгоценных металлах

- сберегательный сертификат

- простой дисконтный вексель

- простой процентный вексель

- паи инвестиционного фонда

- индивидуальное доверительное управление

Услуги, относящиеся к категории услуг «Организация финансирования» для финансовых институтов:

- организация облигационного займа

- размещение еврооблигаций

- размещение CLN

- организация вексельной программы

- организация эмиссии акций

- организация синдицированного кредита

- долевое финансирование

Объединяемых одной категорией услуг может оказаться слишком много. В таком случае необходимо детализировать услуги по принципу, аналогичному образованию категорий. Пример детализации услуги «лизинг» для юридических лиц:

- лизинг легковых автомобилей

- лизинг грузового транспорта и т.д.

т.е. используется также классификация третьего уровня, причем признак выбирается от специфики банковского обслуживания или по характеру оказания услуг, дать единую рекомендацию по формулировке критерия довольно сложно.

3.2. Формирование аналитических показателей для определения слабых и сильных мест в продуктовой линейке банка

Реестром банковских услуг называется тщательно структурированный набор банковских услуг, включающий не только подробное описание каждой услуги, но и совокупность аналитических показателей, всесторонне характеризующих ее (услугу).

На основе реестра услуг банка формируются аналитические показатели, которые всесторонне характеризуют как отдельные услуги, так и пакеты банковских услуг, дают возможность определять сильные и слабые места в продуктовой линейке банка.

Обновление аналитических показателей проводится в конце каждого полугодия. Если рас считывать показатели чаще, то не будет учтен эффект от принятых мер по изменению ситуации. Банк является консервативной организацией, поэтому принятые решения очень медленно претворяются в жизнь.

Пример аналитических показателей, всесторонне характеризующих услугу:

- Подразделения, ответственные за услугу:

- за разработку услуги

- за оказание услуги в центральном офисе

- за продажу услуги в центральном офисе

- за разработку услуги

- Масштаб внедрения услуги в банке:

- наличие услуги в продуктовой линейке центрального офиса

- количество отделений, где предлагается услуга

- количество филиалов, где предлагается услуга

- наличие услуги в продуктовой линейке центрального офиса

- Количество клиентов:

- В центральном офисе

- В отделениях

- в филиалах

- В центральном офисе

- Клиентоориентированность:

- раскрытие на web-сайте

- раскрытие в печатных рекламных материалах

- информированность сотрудников call-center об услуге

- информированность сотрудников клиентской службы об услуге

- информированность сотрудников отделений об услуге

- информированность сотрудников филиалов об услуге

- раскрытие на web-сайте

5.Оценка технологического совершенства

6.Оценка качества клиентского обслуживания

Два последних показателя являются наиболее сложными – комплексными. Рассмотрим их более подробно.

Оценка технологического совершенства характеризует составляющие аспектам услуги, которые должны быть отражены в нормативных документах:

- назначение документа

- область применения

- определение терминов, обозначения и сокращения

- определение терминов

- список сокращений

4.нормативные ссылки

-нормативные документы внешнего происхождения

внутренние нормативные документы

5.описание целевой аудитории услуги

6.участники процесса в банке

7.описание процесса

8.взаимодействие участников процесса

9.временные характеристики

10.порядок отражения в бухгалтерском учете

11.список форм и образцов

12.порядок внесения изменений в процесс

13.порядок формирования и внесения изменений в тарифы

14.порядок ознакомления сотрудников с изменениями

Для оценки качества клиентского обслуживания лучше привлекать клиентских менеджеров, а не клиентов. Отмечена крайняя пассивность клиентов при проведении анкетирования. Клиентский менеджер, который является администратором отношений клиента банка, знаком со всеми конфликтными ситуациями и во взаимоотношениях с банком скорее занимает позицию клиента, а не банка. Таким образом, взгляд клиентского менеджера на качество клиентского обслуживания немногим отличается от позиций клиента. Оценка качества не является субъективной, если в опросе участвуют два-три десятка клиентках менеджеров.

Таблица 3.1 – Оценка качества клиентского обслуживания

| Уровень качества | критерии качества обслуживания |

| 100 % |

|

| 80 % |

|

| 60 % |

|

| 40 % |

|

| 20 % |

|

| 0 % |

|

Таблица 3.2 - Агрегированная оценка качества обслуживания клиенткими менеджерами

| | Менеджер 1 | Менеджер 2 | …. | Средняя оценка услуги |

| Расчетные операции | 80 % | 100 % | | 90 % |

| Кассовые операции | 60 % | 80 % | | 70 % |

| Размещение средств | 20 % | 30 % | | 25 % |

| …… | | | | |

| Средняя оценка банка менеджером | 50 % | 60 % | | 60 % |

Реестр услуг банка вместе с аналитическими показателями является важным инструментом управления, который позволяет оценить услугу по отдельным показателям, сделать среднюю оценку и среднюю оценку банка по отдельным показателям.

Таблица 3.3 – Фрагмент реестра услуг банка с аналитическими показателями

| | Услуги для юридических лиц | Средняяоценка банка | ||

| Размещение средств | Финансирование | ….. | ||

| Подразделение , ответственное за разработку услуги | Отдел маркетинга | Кредитный отдел | ….. | |

| Подразделение, ответственное за оказание услуги | Казначейство | Кредитный отдел | ….. | |

| Подразделение, ответственное за продажу услуги | Клиентский отдел | Клиентский отдел | ….. | |

| Масштаб внедрения услуги в банке | 80 % | 60 % | ….. | 80 % |

| Количество клиентов в центральном офисе | 40 | 150 | ….. | 1200 |

| Количество клиентов в отделениях | 45 | 200 | ….. | 4600 |

| Количество клиентов в филиалах | | | ….. | |

| Клиентоориентированность | 80 % | 70 % | ….. | 75 % |

| Оценка технологического совершенства | 80 % | 70 % | ….. | 70 % |

| Оценка качества клиентскго обслуживания | 75 % | 80 % | ….. | 70 % |

3.3. Стратегии продаж финансовой организации

За последние два года ведущими российскими банками были предложены пять основных стратегий продаж:

- персональный менеджмент или key account management

- cross-sales или перекрестные продажи

- финансовый супермаркет или розничные продажи типовых услуг

- private-banking или финансовый бутик

- отраслевая специализация

Стратегия продаж опирается на систему бизнес-процессов организации. На первый взгляд кажется что есть много идей, жизнеспособность которых не вызывает сомнения. Но от идеи до стратегии не один шаг.

Реализация любой из этих стратегий предполагает не только создание нового подразделения в составе клиентской службы, но и перестройку большинства внутренних процессов банка, частичную смену персонала, не имеющего опыта работы в условиях новой модели бизнеса. Реорганизация бизнеса для претворения в жизнь новой стратегии занимает один-два года. Банки, которые выбирают несколько стратегий или хаотично меняют стратегии испытывают большие трудности.

Для понимания содержания стратегий проследим пройденные этапы эволюции российских банков.

В самом начале топ-менеджеры объединяются и создают банк, обслуживающий узкий круг привлеченных ими самими крупных клиентов. На этой стадии банк неосознанно развивает стратегию персонального менеджмента. Для первичной группы клиентов банк реализует необходимый набор услуг. Постепенно мощности банка растут. Для их поддержки, реализуя стратегию персонального менеджмента, банк привлекает новых key account managers (клиентских менеджеров), а те – новых крупных клиентов. В этой стратегии заметна большая зависимость банка от своих крупных клиентов.

По мере роста числа привлеченных клиентов растут требования к линейке услуг банка, которые могут обеспечить только квалифицированные менеджеры услуг. Менеджеры услуг привлекают клиентов, в том числе и небольшие бизнесы, но только каждый на свой вид услуг. В этот момент банк задумывается о стратегии продаж для согласования действий менеджеров услуг. Стратегия перекрестных продаж, когда каждое подразделение банка является монопродуктовым банком (сформированное по продуктовому принципу), на агентских началах продающим услуги других подразделений, потакает амбициям менеджеров услуг. Каждое подразделение предлагает конкретный пакет банковских продуктов как для крупных, так средних и малых бизнесов.

Небольшие клиенты стремятся упростить свои отношения с банковским сообществом и воспользоваться только услугами одного банка. На фоне этого разнокалиберная клиентская политика при перекрестных продажах способствует потере клиентов.

Банк стремится ограничить самостоятельность менеджеров услуг, централизовав клиентскую политику. Банк реализует стратегию финансового супермаркета, целью которого является предоставление клиентам всех сопутствующих на рынке типовых банковских услуг, по ценам и качеству не уступающих среднерыночным параметрам.

В рамках этой стратегии банк должен предложить широкую и глубокую линейку не связанных между собой типовых банковских услуг. Подобная стратегия по силам лишь нескольким десяткам крупнейших банков, остальные не могут выдержать конкурентных цен и вынуждены идти дальше, решая проблемы клиентов.

Стратегия финансового бутика предполагает ориентацию банка на физических лиц. Выходом из сложного положения в условиях острой конкуренции является и отраслевая специализация. В России есть банки, реализующие стратегию отраслевой специализации. Но они не осознанно и последовательно пришли к этой стратегии, а просто первичная группа клиентов имела ярко выраженную отраслевую принадлежность.

Банки-лидеры России были вынуждены последовательно опробовать перечисленные стратегии. Небольшие банки делают крупную ошибку, пытаясь воспользоваться стратегией финансового супермаркета, до которой доросли только крупные банки. Эту ошибку правильнее назвать «стадным чувством». Небольшие банки не смогут выдержать темпов развития, которые навяжут банки-лидеры. Небольшой банк не сможет привлечь ни одного клиента, если будет распыляться Отраслевая специализация хороша тем, что банк учится решать финансовые проблемы клиентов, не покрываемые типовыми услугами. Поскольку клиенты принадлежат к одной отрасли, то возникает ограниченный круг производимых банковских продуктов. Продуктов немного, поэтому банк может их быстро развивать и совершенствовать.

Отраслевая специализация обеспечивает не только унификацию финансовых потребностей клиентов, но и новый взгляд на продвижение – позиционирование банка как знатока проблем и активного участника той или иной отрасли.. Каналы поступления информации в отрасль легко просчитываются (отраслевые выставки, конференции, отраслевые издания).

3.4. Центр розничных продаж

Розничный бизнес банка - это оказание услуг частным лицам, малым и средним компаниям. Оптимальным можно считать соотношение, когда на Х крупных клиентов приходится Х*(3-5) средних клиентов и Х*(15-25) мелких клиентов.

Сбалансированная клиентская база имеет следующие преимущества:

- Снижается зависимость банка от крупных клиентов и ключевых клиентских менеджеров,

- Прогнозируемость потребностей в услугах.

- Повышение устойчивости клиентской базы данных

Использование персональных менеджеров для работы с малыми и средним бизнесом и с частными лицами неоправданно дорого, поэтому отсутствует ряд функций: выбор услуг, прием жалоб и контроль качества.

Первичное информирование несет пассивный характер (сайт, СМИ), поэтому банку следует поддерживать для малого и среднего бизнеса и частных лиц механизмы контроля качества обслуживания, которые бы компенсировали эти клиентам отсутствие персональных менеджеров:

- Help desk

- Call center

- Контролер жалоб

Help desk – автоматическое справочное бюро, имеющее форму справочника и без ограничения по времени обращения. Обеспечивает клиентов банка ответами на вопросы, связанные с процедурами и интерактивными интерфейсами банка (предоставляется по телефонным линиям , в системе «Клиент-банк», на сайте банка).

Например, система «Клиент-банк» устанавливается за 2-3 часа, длительность зависит от особенностей аппаратного и программного обеспечения клиента. На две следующие недели приходится период наибольшей активности клиентов (период адаптации), использование Help desk позволяет сократить период адаптации до нескольких дней.

Help desk пополняется по мере поступления новых вопросов. При правильной формулировке вопроса Help desk покрывает все тонкости банковского инструментария, обеспечивает контроль качества, позволяет выявить по интенсивности задаваемых вопросов участки с плохой организацией процедур и интерактивных интерфейсов.

Call-center необходим для поддержки первого звонка клиента в банк, когда он лишь демонстрирует интерес к банку и обеспечивает стадию захвата клиента. Оператор call-center ориентирован на работу с определенной категорией клиентов, в проблематике которых ориентируется, должен демонстрировать не только дружелюбие, но профессионализм. Знание продуктов банка оператора достигается посредством регулярных тренингов. call-center является мощным инструментом контроля качества клиентского обслуживания.

Контролер жалоб принимает и рассматривает жалобы клиентов по вопросам обслуживания, а затем осуществляет необходимые меры для удовлетворения запросов. Клиент должен иметь возможность обратиться к контролеру жалоб прямо в офисе банка, если он не удовлетворен действиями сотрудника. Вызов контролера жалоб может осуществляться из переговорной комнаты, там же может происходить разговор. Контролер жалоб согласует замену сотрудника с его руководителем и сопровождает клиента до окончания его пребывания в офисе. После ухода клиента он документирует сложившуюся ситуацию, проводит служебное расследование и делает заключение, в котором определяет причину конфликта (нерадивость персонала, неэффективная организация бизнес процесса).

Механизмы контроля качества должны быть замкнуты на консультантов, которые являются переходниками, сопоставляющими проблемы клиента с возможностями банка. Рабочие места консультантов необходимо располагать в операционном зале, чтобы консультанты могли вести переговоры с клиентами, отвечать на телефонные звонки и вносить ответы на наиболее типичные вопросы на help desk.

Консультанты и механизмы контроля качества в совокупности образуют центр розничных продаж банка, обеспечивающих взаимодействие с малым, средним бизнесом и частными лицами.

3.5. Использование CRM-системы и сегментирование клиентской базы

Управление взаимодействием с клиентами (Customer Relationship Management - CRM) включает три основных этапа: маркетинг, продажи и послепродажное обслуживание. Система CRM – это бизнес приложение (или оболочка, обслуживающая клиентскую базу данных), предназначенное для сбора, консолидации, анализа и распространения в форме отчетов среди руководства и подразделений банка информации о существующих и потенциальных клиентах банка.

Приобретение нового клиента стоит на порядок дороже удержания старого, поэтому основными цели, которым служит CRM:

- повышение эффективности идентификации, взаимодействия и привлечения новых клиентов посредством автоматизации процесса построения профилей клиента,

- повышение эффективности действий, направленных на удержание и разработку уже привлеченных клиентов.

CRM –сложная система, имеющая следующие уровни:

- точки взаимодействия с клиентами (личные контакты, Internet, теле маркетинг, прямая почтовая рассылка, другие формы взаимодействия),

- консолидация информации в единой интегрированной клиентской базе данных,

- всесторонний анализ информации, построение отчетов,

- обеспечение доступа к отчетам подразделениям и руководству банка.

Базисом системы являются методики выделения рыночных сегментов посредством классификации потребностей клиентов и рыночных барьеров, механизмы оценки удовлетворенности потребностей клиентов и инфраструктура обслуживания клиентов (например call-center).

Возможны многочисленные способы дифференциации клиентов (по размеру бизнеса, по размерам услуг и т.д.)

Таблица 3.4 – Дифференциация клиентской базы по размеру бизнеса

| Производственная компания (критерий – количество работников) | |

| Крупный | Более 1000 чел в штате |

| Средний | От 50 до 1000 чел. |

| Мелкий | До 50 чел. |

| Финансовая компания (критерий – размер активов) | |

| Крупный | Более 100 млн. долл. |

| Средний | От 1 млн. до 100 млн. долл. |

| Мелкий | До 1 млн. долл. |

| Торговая компания (критерий – оборот за год) | |

| Крупный | Более 50 млн. долл. |

| Средний | От 5 млн. до 50 млн. долл. |

| Мелкий | До 5 млн. долл. |

| Частные лица (критерий – объем сбережений) | |

| Крупный | Более 50 тыс. долл. |

| Средний | От 5 тыс. долл. до 50 тыс. долл. |

| Мелкий | Менее 5 тыс. долл. |

Сотруднику клиентской службы неудобно работать в CRM, по собственному желанию он этого делать не будет – клиентский менеджер всегда считает клиентов больше своим активом, чем банка.

Для разрешения конфликтной ситуации:

- административно заставить заполнять контакты, необходимые для формирования количественных отчетов (основа системы – карточка клиента и карточка контакта),

- разработать систему мотивации

- сделать возможным расчет бонусов через CRM-систему.

Список использованных источников

- Владиславлев Д.Н. Энциклопедия банковского маркетинга. – М.: Ось-89, 2006. –256 с.

- Уткин Э.А. Банковский маркетинг. 2-е изд. – М.: Инфра-М, 1995. – 304 с.

- Хабаров, Н.Ю. Попова В.И. Банковский маркетинг: Учебное пособие. – М.: Маркет ДС, 2006. – 157 с.