Пенсионные фонды, сберегательные общества, инвестиционные фонды: общее и особенное

| Вид материала | Реферат |

- Енсионные фонды, ссудо-сберегательные ассоциации, строительные общества (Англия), инвестиционные, 424.49kb.

- Резолюция круглый стол «Паевые инвестиционные фонды и сбережения населения», 30.1kb.

- Фонды просят господдержки, 184.9kb.

- Встатье анализируется эффективность инвестирования в паевые инвестиционные фонды фондов, 87.43kb.

- План введение Цели и сферы инвестиционной деятельности Анализ экономической эффективности, 406.9kb.

- Пенсионный фонд передал средства софинансирования в управляющие компании и негосударственные, 26.33kb.

- Пфр выступает за ужесточение требований к негосударственным пенсионным фондам, 31.46kb.

- Законом* определены несколько видов выплат средств пенсионных накоплений, 97.51kb.

- Пфр выступает за ужесточение требований к негосударственным пенсионным фондам Красноярск,, 26.56kb.

- Пенсионный фонд РФ выступает за ужесточение требований к негосударственным пенсионным, 20.33kb.

ПЕНСИОННЫЕ ФОНДЫ, СБЕРЕГАТЕЛЬНЫЕ ОБЩЕСТВА, ИНВЕСТИЦИОННЫЕ ФОНДЫ: ОБЩЕЕ И ОСОБЕННОЕ.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ 2

1. ОРГАНИЗАЦИЯ РАБОТЫ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ 4

1.1 Сущность и виды негосударственного пенсионного фонда 4

1.2 Функции негосударственных пенсионных фондов 6

1.3 Создание негосударственного пенсионного фонда 7

1.4 Развитие негосударственных пенсионных фондов в России 10

2. СУЩНОСТЬ И ДЕЯТЕЛЬСНОСТЬ ИНВЕСТИЦИОННЫХ ФОНДОВ 13

2.1 Понятие инвестиционного фонда 13

2.1 Акционерный пенсионный фонд 14

2.3 Паевой инвестиционный фонд (ПИФ) 17

3. СБЕРЕГАТЕЛЬНЫЕ ОБЩЕСТВА 23

3.1 Кредитные союзы 23

3.2 Общие фонды банковского управления (ОФБУ) 25

ЗАКЛЮЧЕНИЕ 28

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 30

ВВЕДЕНИЕ

Если у обычного гражданина появились не то чтобы лишние деньги, но свободные средства, в которых он сиюминутно не нуждается, то его уже можно назвать потенциальным инвестором, а его деньги - капиталом. Но чтобы называться полноценным инвестором, этому гражданину надо свой капитал куда-нибудь вложить.

Развитие финансовых рынков настолько расширило инструменты и способы вложения денег, что порой становится трудно разобраться во всем многообразии инвестиционных альтернатив.

Коллективное инвестирование - схема инвестирования, при которой средства, вложенные мелкими инвесторами, аккумулируются в единый фонд под управлением профессионального менеджера для их последующего вложения с целью получения прибыли (прироста). Таким образом, коллективное инвестирование предполагает создание некоторого «денежного мешка» из средств мелких вкладчиков, который потом будет инвестироваться в ценные бумаги, недвижимость или какие-то другие активы. Согласно Указу Президента РФ «Об утверждении Комплексной программы мер по обеспечению прав вкладчиков и акционеров» № 408 от 21 марта 1996 г., к формам коллективного инвестирования относят:

- паевые инвестиционные фонды (открытые и интервальные, а также закрытые срочные)

-кредитные союзы;

- акционерные инвестиционные фонды;

- инвестиционные банки;

- негосударственные пенсионные фонды.

Преимущества коллективных инвесторов, состоят в том что: компании, занимающиеся финансовыми инвестициями, с большей вероятностью обладают необходимыми знаниями и навыками, чем мелкие инвесторы; мелкие инвесторы не в состоянии снизить риск путем диверсификации из-за высоких затрат на проведение операций при небольшом количестве акций; при управлении большим числом мелких инвестиций как одним крупным портфелем можно добиться экономии за счет масштаба операций, от чего инвестор может получить выгоду в виде низкой платы за управление; коллективные инвесторы практически во всех странах являются объектом законодательства и регулирования, направленного на защиту интересов мелких инвесторов. Все вышеперечисленные факторы и обусловили актуальность нашего исследования.

Цель работы – изучить особенности негосударственных пенсионных фондов, сберегательных обществ, а также инвестиционных фондов.

В соответствии с поставленной целью решались следующие основные задачи:

- изучить организацию работы негосударственных пенсионных фондов;

- дать понятие инвестиционных фондов;

- рассмотреть сущность акционерного и паевого инвестиционных фондов;

- определить черты характерные для кредитных союзов;

- проанализировать общие фонды банковского управления.

Методы исследования:

-обработка, анализ научных источников;

-анализ научной литературы, учебников и пособий по исследуемой проблеме.

Объект исследования – формы коллективного инвестирование в России

Предмет исследования – пенсионные фонды, сберегательные общества, инвестиционные фонды: общее и особенное.

1. ОРГАНИЗАЦИЯ РАБОТЫ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ

1.1 Сущность и виды негосударственного пенсионного фонда

Понятие негосударственного пенсионного фонда имеет двойную сущность:

1) Институциональную.

2) Финансовую.

В соответствии с первым подходом негосударственный пенсионный фонд - некоммерческая организация социального страхования, исключительным видом деятельности которой является негосударственное пенсионное страхование участников фонда на основании договоров о негосударственном пенсионном обеспечении населения с вкладчиками фонда в пользу участников фонда.

Финансовая сущность НПФ понимает под негосударственным пенсионным фондом совокупность денежных средств вкладчиков, вносимых специализированным некоммерческим организациям для осуществления пенсионного страхования определенного контингента участников НПФ1.

Негосударственные пенсионные фонды не отличаются многообразием, в частности, выделяют негосударственные пенсионные фонды двух видов:

1) Корпоративные (профессиональные) НПФ – специализированные некоммерческие организации, создающиеся при предприятиях и организациях для осуществления дополнительного пенсионного страхования своих (либо преимущественно своих) сотрудников. В какой-то степени корпоративные НПФ представляют собой кэптивные страховые компании, созданные для осуществления специализированного вида страхования – долгосрочного страхования жизни на случай дожития работников материнской корпорации.

Корпоративные пенсионные фонды в свою очередь подразделяются на:

- закрытые – НПФ, страхующие только работников учредительной компании;

- открытые – НПФ, предоставляющие свои услуги по пенсионному страхованию не только сотрудникам учредительной компании, но и сторонним лицам.

2. Индивидуальные (частные) НПФ - специализированные некоммерческие организации, осуществляющие добровольное пенсионное страхование всех граждан страны независимо от профессиональной принадлежности. Индивидуальные НПФ являются открытыми фондами.

В России как и во всем мире преобладают корпоративные НПФ, что вызвано несколькими причинами:

1) работники крупных предприятий (которые являются учредителями НПФ) относятся с большим доверием к своим работодателям, организовавшим НПФ (например «АвтоВАЗ», «Газпром», «Лукойл»), чем к сторонним учредителям НПФ;

2) на отдельных предприятиях, имеющих собственные НПФ, добровольное пенсионное страхование организуется на «добровольно-принудительных» принципах, когда принимаемые на работу сотрудники в обязательном порядке вступают в корпоративный НПФ.

Вполне понятно стремление крупных корпораций к созданию на своей основе НПФ: этим они решают не только, а где-то – не столько, задачи социальной защиты своих работников, сколько свои кадровые проблемы, стимулируя работников предприятия к труду на данном предприятии, привязывая их к себе.

В настоящее время функционирует определенное количество открытых корпоративных НПФ, являющихся для компаний-учредителей не только инструментом социальной защиты работников и кадровой политики на предприятии, но и дополнительными источником пополнения собственных активов, рассматривающих негосударственное пенсионное страхование как определенный вид коммерческой деятельности, примером чему является НПФ Сбербанка РФ2.

По разному производится сравнение двух данных видов НПФ по основному критерию их оценки – надежности. Российский финансовый кризис августа 1998 года показал большую надежность работы корпоративных НПФ, чьи активы были в определенной степи объединены с активами компаний-учредителей, отвечавшими по обязательствам учрежденного НПФ, тогда как многие индивидуальные НПФ, не имевшие сильной финансовой поддержки, не смогли пережить данный финансовый кризис. Но в истории функционирования негосударственной пенсионной системы также имеются негативные факты обеспечения надежности корпоративных НПФ. В США была серьезная проблема с компанией «Студебеккер», обанкротившейся в 60-е годы. У нее был свой пенсионный фонд. Оказалось, что его управляющие вложили большую часть своих активов в бизнес материнской корпорации. Когда рухнула компания, рухнул и ее пенсионный фонд. Это был настоящий кризис, поскольку многие люди, вложившие туда деньги, потеряли все свои сбережения, дело доходило даже до самоубийств. Так что нельзя дать однозначную оценку этих видов НПФ.

1.2 Функции негосударственных пенсионных фондов

Функции негосударственных пенсионных фондов состоят в следующем:

1) разрабатывает условия негосударственного пенсионного обеспечения участников;

2) заключает пенсионные договоры;

3) аккумулирует пенсионные взносы;

4) ведет пенсионные счета, информирует вкладчиков и участников о состоянии пенсионных счетов;

5) заключает договоры с управляющими компаниями;

6) формирует и размещает самостоятельно или через управляющие компании собственные средства, включая пенсионные резервы;

7) ведет в установленном порядке бухгалтерский учет;

8) осуществляет актуарные расчеты;

9) производит выплаты негосударственных пенсий;

10) осуществляет контроль за своевременным и полным поступлением средств в фонд и исполнением своих обязательств перед участниками;

11) предоставляет в установленном Инспекцией НПФ порядке информацию о своей деятельности.

Негосударственные пенсионные фонды, являясь некоммерческими организациями, не вправе заниматься коммерческой деятельностью. НПФ могут заниматься предпринимательской деятельностью лишь постольку, поскольку это необходимо для уставных целей. К таким видам деятельности относится передача активов фонда в управление компании, заключившей договор с пенсионным фондом на управление его активами, с целью получения дохода от их инвестирования, получение дохода от использования имущества и средств, переданных фонду его учредителями, другими юридическими и физическими лицами, используемых исключительно на уставные цели3.

1.3 Создание негосударственного пенсионного фонда

Негосударственный пенсионный фонд считается созданным как юридическое лицо с момента его государственной регистрации в установленном законом порядке, с первоначальной регистрации его устава в Инспекции негосударственных пенсионных фондов при Министерстве труда и социального развития Российской Федерации.

Учредителями (учредителем) фонда могут быть юридические и физические лица. Учредители (учредитель) не имеют прав на переданное фонду имущество, которое является собственностью фонда. Фонд отвечает по своим обязательствам всем принадлежащим ему имуществом. Учредители (учредитель), вкладчики и участники, а также государство не отвечают по обязательствам фонда, так же как и фонд не отвечает по обязательствам его учредителей (учредителя), вкладчиков, участников и государства.

Фонд приобретает права юридического лица с даты государственной регистрации в соответствии с законодательством Российской Федерации. Фонд получает право на осуществление деятельности по негосударственному пенсионному обеспечению населения с даты получения лицензии на осуществление деятельности по негосударственному пенсионному страхованию.

После прохождения государственной регистрации фонды обязаны в двухнедельный срок представить в Инспекцию негосударственных пенсионных фондов при Министерстве труда и социального развития РФ копии зарегистрированных Уставов (1 экз.), копии свидетельств о их государственной регистрации4.

Разрешением на проведение фондом соответствующей деятельности служит лицензия, выдаваемая Инспекцией. После государственной регистрации фонды представляют в Инспекцию негосударственных пенсионных фондов при Министерстве труда и социального развития РФ необходимые документы для получения лицензии.

Учредительными документами фонда являются учредительный договор и устав.

Порядок создания фонда определяется учредительным договором, заключенным его учредителями.

Учредительный договор должен содержать:

1) полное и сокращенное наименования фонда, сведения о его местонахождении;

2) положения о предмете и целях деятельности фонда;

3) сведения о составе учредителей;

4) сведения о размере совокупного вклада учредителей при создании фонда;

5) сведения об органах управления фонда и о порядке управления деятельностью фонда;

6) перечень обязательств учредителей фонда по созданию фонда и обеспечению его деятельности, сведения об условиях передачи учредителями имущества фонду и участии учредителей в формировании совокупного вклада;

7) положения о порядке дополнительного приема в состав учредителей фонда и выхода из состава учредителей фонда.

Устав фонда утверждается его учредителями (учредителем).

Для регистрации Уставов фонда учредители не позднее чем через два месяца после проведенного учредительного собрания представляют в Инспекцию негосударственных пенсионных фондов при Министерстве труда и социального развития РФ следующие документы:

1) 3 экземпляра (подлинники) устава фонда, утвержденного его учредителями;

2) учредительный договор, заключенный Учредителями Фонда;

3) протокол собрания учредителей, подписанный учредителями и заверенный их печатями. Каждый экземпляр представленных документов должен быть прошит, пронумерован и заверен подписью и круглой печатью одного из учредителей;

4) заявление о регистрации устава фонда;

5) справка об учредителях фонда;

6) справка о руководителях фонда и документ о их назначении (избрании) на соответствующую должность.

Негосударственные пенсионные фонды осуществляют свою деятельность на основании Устава НПФ и Правил НПФ.

1.4 Развитие негосударственных пенсионных фондов в России

Первые пенсионные фонды были зарегистрированы еще в 1991 году и не имели под собой законодательной базы. Они руководствовались законом «О предприятиях и предпринимательской деятельности» от 25 декабря 1990 года, а также «Временным положением о некоммерческих организациях», сегодня уже не действующим. Только 16 сентября 1992 года под № 1077 вышел Указ Президента РФ «О негосударственных пенсионных фондах», который создал правовую основу для начала деятельности НПФ. Все специализированное законодательство в области НПФ разрабатывалось в соответствии с этим Указом. Однако недостаточно развитая правовая база НПФ заставляла практикующих в этой области специалистов обращаться к нормативным документам других сфер деятельности: страховой, некоммерческой, трасту и другим5.

Вступление в силу части 1 Гражданского Кодекса РФ привело к необходимости внесения в документы, регламентирующие деятельность НПФ, значительных изменений, связанных с введением новой организационно-правовой формы некоммерческих организаций — фондов. В связи с отсутствием достаточной нормативной базы на федеральном уровне местные органы власти принимали собственные нормативные акты, регулирующие вопросы создания и деятельности НПФ. 7 августа 1995 года Правительство РФ утвердило концепцию реформы пенсионного обеспечения (постановление № 790). предусматривающую постепенное увеличение роли дополнительного пенсионного обеспечения в России. А 7 мая 1998 года наконец-то вышел Закон РФ «О негосударственных пенсионных фондах» за №75-ФЗ – на целых 7 лет отставший от появления первых российских НПФ. После чего, активно стала формироваться нормативно правовая база деятельности негосударственных пенсионных фондов в Российской Федерации на основе принятия целого пакета документов по деятельности в области пенсионного страхования.

Стихийное формирование в России НПФ в условиях отсутствия необходимой правовой базы привело к большому разнообразию организационно-правовых форм. На заре создания НПФ, они регистрировались как коммерческие организации.

К 2004 году в России сформировалась система негосударственных пенсионных фондов, составившая 283 НПФ, из которых подавляющее большинство расположено в г. Москве. Десятка крупнейших НПФ России приведена в табл. 1

Таблица 1

Крупнейшие НПФ России

| № п/п | Название НПФ | Собственное имущество НПФ (млн. руб.) | Имущество для осуществления уставной деятельности (млн. руб.) | Пенсионный резерв (млн. руб.) | Инвестиции НПФ (млн. руб.) | Количество участников (чел.) | Получатели пенсии (чел.) | Пенсионные выплаты (млн. руб.) |

| 1 | “ГАЗФОНД” | 8.101 | 349 | 7.745 | 7.420 | 44.270 | 16.828 | 38 |

| 2 | “ЛУКойл-Гарант” | 3.081 | 1.906 | 1.127 | 2.902 | 136.061 | 4.642 | 0.1 |

| 3 | “Сургутнефтегаз” | 2.241 | 1.732 | 503 | 2.075 | 6.633 | 4.553 | 3 |

| 4 | “Пенсионный Фонд Внешторгбанк” | 1.515 | 13 | 23 | 34 | 2.703 | 0 | 0 |

| 5 | “Электроэнергетики” | 834 | 71 | 756 | 799 | 196.422 | 15.783 | 11 |

| 6 | “Национальный НПФ” | 578 | 46 | 527 | 564 | 117.916 | 3.907 | 4 |

| 7 | “Ростелеком-Гарантия” | 523 | 44 | 475 | 487 | 30.307 | 30.309 | 5 |

| 8 | “Покровитель” | 522 | 505 | 14 | 343 | 4.963 | 114 | 0.1 |

| 9 | “Благосостояние” | 465 | 13 | 451 | 415 | 1.210.226 | 1.250 | 5 |

| 10 | “Энергия” г.Иркутск | 429 | 428 | 1 | 427 | 22.611 | 0 | 0 |

| Всего по НПФ России | 24.598 | 5.970 | 16.777 | 21.076 | 3.646.955 | 316.515 | 216 | |

На развитие негосударственных пенсионных фондов в значительной степени повлияло начавшееся оживление в экономике России. Главным индикатором этого является преимущественное развитие НПФ, работающих с предприятиями отраслей экономики, в которых наблюдается рост промышленного производства. В значительно меньшей степени этот экономический рост сказался на открытых пенсионных фондах, работающих с населением, жизненный уровень которого еще не ощутил в явной мере последствий роста.

2. СУЩНОСТЬ И ДЕЯТЕЛЬСНОСТЬ ИНВЕСТИЦИОННЫХ ФОНДОВ

2.1 Понятие инвестиционного фонда

Инвестиционные фонды представляют собой механизм, при помощи которого частные лица передают денежные средства или активы в руки профессиональных менеджеров для управления. Вложения тысяч инвесторов затем управляются как единый портфель, в котором у каждого инвестора есть доля, пропорциональная его инвестиции. Инвесторы, приобретающие доли участия в инвестиционном фонде, являются его владельцами (акционерами, пайщиками). Доход, который получает инвестиционный фонд, состоит из дивидендных выплат и из прироста стоимости ценной бумаги, входящей в состав активов фонда. Правда, активы фонда могут, как вырасти в цене, так и упасть6.

Организации, участвующие в управлении и обслуживании фонда:

- Управляющая компания – управляет имуществом;

- Специализированный депозитарий - (в зависимости от типа фонда и страны - депозитарий, попечитель, кастодиан) хранит и ведет учет имущества фонда, осуществляя при этом контрольные функции за законностью действий управляющей компании по отношению к имуществу фонда;

- Регистратор - ведет учет прав собственности на паи фонда;

- Аудитор проверяет правильность ведения учета и отчетности управляющей компанией фонда.

Первый инвестиционный фонд в мире был основан в августе 1822г. в Бельгии, затем в 1849г. - в Швейцарии и в 1952г. - во Франции. Как массовое явление они стали появляться в Великобритании и США. Тогда трасты ориентировались на крупных клиентов, а мелким инвесторам приходилось пользоваться услугами финансовых брокеров. В силу роста числа мелких инвесторов возникла необходимость создания института их консультирования. Тогда в 1899г. в США образуется первая инвестиционно-консультационная компания; к 1910г. таких компаний было уже 107.

Появление первого взаимного фонда в США относится к 1924г., однако во всех странах, в том числе и в США, инвестиционные фонды начинают устойчиво развиваться лишь после второй мировой войны, постепенно составляя конкуренцию крупным банкам и иным финансовым институтам. В настоящее время более половины американских домохозяйств являются вкладчиками того или иного инвестиционного фонда. За последние 125 лет в разных странах мира с различными правовыми и финансовыми системами выкристаллизовались различные структуры коллективного инвестирования.

Теперь инвестиционные фонды стали подразделяться по юридической структуре (корпоративные, трастовые, контрактные), по операционной структуре (открытые, закрытые), по целям и объектам инвестирования.

2.1 Акционерный пенсионный фонд

Инвестиционный фонд - находящийся в собственности акционерного общества либо в общей долевой собственности физических и юридических лиц имущественный комплекс, пользование и распоряжение которым осуществляются управляющей компанией исключительно в интересах акционеров этого акционерного общества или учредителей доверительного управления.

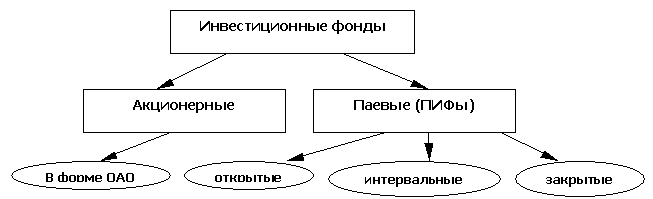

Инвестиционные фонды могут быть либо акционерными, либо паевыми (рис.1).

Рис.1. Виды инвестиционных фондов

Акционерный инвестиционный фонд - открытое акционерное общество, исключительным предметом деятельности которого является инвестирование имущества в ценные бумаги и иные объекты, предусмотренные настоящим Федеральным законом, и фирменное наименование которого содержит слова «акционерный инвестиционный фонд» или «инвестиционный фонд».

Акционерный инвестиционный фонд вправе осуществлять свою деятельность только на основании специального разрешения (лицензии). Он не вправе осуществлять иные виды предпринимательской деятельности.

Требования к акционерным инвестиционным фондам:

1) Размер собственных средств акционерного инвестиционного фонда на дату представления документов для получения лицензии должен соответствовать требованиям, установленным ФКЦБ.

2) Акционерами акционерного инвестиционного фонда не могут являться специализированный депозитарий, регистратор, оценщик и аудитор, заключившие соответствующие договоры с этим акционерным инвестиционным фондом.

3) Имущество акционерного инвестиционного фонда подразделяется на имущество, предназначенное для инвестирования (инвестиционные резервы), и имущество, предназначенное для обеспечения деятельности его органов управления и иных органов акционерного инвестиционного фонда, в соотношении, определенном уставом акционерного инвестиционного фонда.

Инвестиционные резервы акционерного инвестиционного фонда (активы фонда) должны быть переданы в доверительное управление управляющей компании.

Акционерный инвестиционный фонд не вправе размещать иные ценные бумаги, кроме обыкновенных именных акций. Акционерный инвестиционный фонд не вправе осуществлять размещение акций путем закрытой подписки. Акции акционерного инвестиционного фонда могут оплачиваться только денежными средствами или имуществом, предусмотренным его инвестиционной декларацией. Неполная оплата акций при их размещении не допускается8.

Акционеры акционерного инвестиционного фонда вправе требовать выкупа принадлежащих им акций в случаях, предусмотренных ФЗ «Об акционерных обществах», а также в случае принятия общим собранием акционеров акционерного инвестиционного фонда решения об изменении инвестиционной декларации, если они голосовали против принятия соответствующего решения или не принимали участия в голосовании по этому вопросу. Выкуп акций у акционеров акционерного инвестиционного фонда осуществляется в порядке, предусмотренном Федеральным законом «Об акционерных обществах».

Устав акционерного инвестиционного фонда в дополнение к положениям, предусмотренным Федеральным законом «Об акционерных обществах», должен содержать положение о том, что исключительным предметом деятельности этого акционерного инвестиционного фонда является инвестирование в имущество, определенное в соответствии с настоящим Федеральным законом и указанное в его инвестиционной декларации.

Инвестиционная декларация, изменения или дополнения к ней утверждаются общим собранием акционеров акционерного инвестиционного фонда, если ее утверждение не отнесено его уставом к компетенции совета директоров (наблюдательного совета) этого фонда. Инвестиционная декларация, а также все изменения или дополнения к ней в 10-дневный срок со дня утверждения представляются в федеральный орган исполнительной власти по рынку ценных бумаг.

2.3 Паевой инвестиционный фонд (ПИФ)

Паевой инвестиционный фонд (ПИФ) - обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией9.

Иными словами, ПИФ представляет собой «денежный мешок», сформированный из средств вкладчиков. Все средства таких инвесторов аккумулируются в единый пул, который в дальнейшем управляющая компания на основе договора о доверительном управлении размещает в некие активы. Имущество фонда увеличивается или уменьшается на величину прибыли или убытка, полученных от управления средствами пайщиков. Управление активами может осуществляться как в пользу пайщиков, так и в пользу указанных ими лиц.

Паевой инвестиционный фонд должен иметь название (индивидуальное обозначение), идентифицирующее его по отношению к иным паевым инвестиционным фондам. Ни одно лицо, за исключением управляющей компании паевого инвестиционного фонда, не вправе привлекать денежные средства и иное имущество, используя слова «паевой инвестиционный фонд» в любом сочетании.

В основе взаимодействия пайщика, ПИФа и управляющей компанией (УК) лежит договор доверительного управления. Согласно этому договору, одна сторона (учредитель управления) передает другому лицу (доверительному управляющему) в распоряжение имущество, принадлежащее учредителю управления на правах собственности10.

Учредитель доверительного управления передает имущество управляющей компании для включения его в состав паевого инвестиционного фонда с условием объединения этого имущества с имуществом иных учредителей доверительного управления. Имущество, составляющее паевой инвестиционный фонд, является общим имуществом владельцев инвестиционных паев и принадлежит им на праве общей долевой собственности. Раздел имущества, составляющего паевой инвестиционный фонд, и выдел из него доли в натуре не допускаются.

Срок действия договора доверительного управления паевым инвестиционным фондом, указываемый в правилах доверительного управления паевым инвестиционным фондом, не должен превышать 15 лет.

Владельцы инвестиционных паев несут риск убытков, связанных с изменением рыночной стоимости имущества, составляющего паевой инвестиционный фонд.

Передача учредителями доверительного управления в доверительное управление паевым инвестиционным фондом имущества, находящегося в залоге, не допускается.

Управляющая компания осуществляет доверительное управление паевым инвестиционным фондом путем совершения любых юридических и фактических действий в отношении составляющего его имущества, а также осуществляет все права, удостоверенные ценными бумагами, составляющими паевой инвестиционный фонд, включая право голоса по голосующим ценным бумагам.

Как уже говорилось, организациями, участвующими в управлении и обслуживании фонда, являются управляющая компания, специализированный депозитарий, регистратор и аудитор. ФСФР лицензирует всех этих участников. Взаимоотношения между всеми этими организациями регулируются договорами. Инвестор может приобрести пай напрямую у управляющей компании ПИФа или у агента по размещению и выкупу паев11.

Агентами по выдаче, погашению и обмену инвестиционных паев могут быть только юридические лица - профессиональные участники рынка ценных бумаг, имеющие лицензию на осуществление брокерской деятельности. Агент действует от имени и за счет УК на основании договора поручения или агентского договора, заключенного с управляющей компанией, а также выданной ею доверенности.

Преимущества паевых фондов:

- относительно высокая доходность (до 80% годовых);

- нет необходимости самостоятельного управления портфелем ценных бумаг;

- возможность получения высокого либо стабильного дохода по выбору инвестора в зависимости от типа паевого фонда;

- предельно минимальные суммы вложений (при этом инвестор фактически становится обладателем доли достаточно диверсифицированного портфеля ценных бумаг);

- возможность ежедневно следить за стоимостью паев через Интернет.

Недостатки паевых фондов:

- вывод средств из фонда до 2 недель;

- издержки инвестора до 10% (включая скидки, надбавки, вознаграждение управляющей компании и пр. расходы);

- отсутствие оперативности в управлении средствами (необходимо подавать управляющей компании или агенту заявки на покупку/продажу паев, которые будут исполнены с задержкой 1-3 дня).

Паевой инвестиционный фонд не является юридическим лицом. Это означает, что плательщиками налога на доходы, полученными в виде прироста стоимости пая, будут юридические и физические лица - пайщики фонда. Доход от владения паем возникает только в момент его реализации (выкупа) и облагается по принятой ставке обложения дохода. Дивидендов по инвестиционным паям не начисляется.

Типы ПИФов:

1) Открытые ПИФы предполагают наличие у владельца инвестиционных паев права в любой рабочий день требовать от управляющей компании погашения всех принадлежащих ему инвестиционных паев и прекращения тем самым договора доверительного управления паевым инвестиционным фондом между ним и управляющей компанией или погашения части принадлежащих ему инвестиционных паев;

2) Интервальные ПИФы предполагают наличие у владельца инвестиционных паев права в течение срока, установленного правилами доверительного управления паевым инвестиционным фондом, требовать от управляющей компании погашения всех принадлежащих ему инвестиционных паев и прекращения тем самым договора доверительного управления паевым инвестиционным фондом между ним и управляющей компанией или погашения части принадлежащих ему инвестиционных паев.

В доверительное управление открытым и интервальным паевыми инвестиционными фондами учредители доверительного управления могут передавать только денежные средства.

3) Закрытые ПИФы предполагают отсутствие у владельца инвестиционных паев права требовать от управляющей компании прекращения договора доверительного управления паевым инвестиционным фондом до истечения срока его действия иначе, как в случаях, предусмотренных Федеральным законом. В доверительное управление закрытым паевым инвестиционным фондом учредители доверительного управления могут передавать денежные средства, а также, иное имущество, предусмотренное инвестиционной декларацией12.

С целью повышения защиты вкладчиков ФКЦБ требует от управляющих компаний четко указывать категорию фонда в зависимости от основных направлений инвестирования:

Фонды облигаций;

Фонды недвижимости;

Фонды денежного рынка;

Фонды смешанных инвестиций;

Фонды акций;

Индексные фонды (формируются из акций в той пропорции, в которой они представлены в выбранном фондовом индексе);

Фонды прямых инвестиций;

Фонды венчурных инвестиций.

Исходя из этой градации происходит деление фондов на:

ОО - Открытые фонды облигаций;

ОС - Открытые фонды смешанных инвестиций;

ОА - Открытые фонды акций;

ОФ - Открытые фонды фондов;

ОИ - Открытые индексные фонды;

ОД - Открытые фонды денежного рынка;

ИО - Интервальные фонды облигаций;

ИС - Интервальные фонды смешанных инвестиций;

ИА - Интервальные фонды акций;

ИФ - Интервальные фонды фондов;

ИИ - Интервальные индексные фонды;

ИД - Интервальные фонды денежного рынка;

ЗО - Закрытые фонды облигаций;

ЗС - Закрытые фонды смешанных инвестиций;

ЗА - Закрытые фонды акций;

ЗФ - Закрытые фонды фондов;

ЗИ - Закрытые индексные фонды;

ЗД - Закрытые фонды денежного рынка;

ЗН - Закрытые фонды недвижимости.

3. СБЕРЕГАТЕЛЬНЫЕ ОБЩЕСТВА

3.1 Кредитные союзы

Кредитные союзы (КС) являются неотъемлемой и необходимой частью рынка ссудо - сберегательных услуг России. Мировой опыт показывает, что эта форма вполне отвечает современным задачам инвестирования и развития производительных сил. В ряде стран наблюдается бурный рост кредитной кооперации.

В настоящее время в мире существует около 36 тысяч кредитных союзов, количество пайщиков которых достигло почти 85 миллионов человек, а активы составляют 336 млрд. долларов.

По России в целом насчитывается около 130 кредитных потребительских кооперативов (кредитных союзов) с числом пайщиков порядка 40 тысяч человек и активами около 30 млрд. руб.

Кредитный союз (КС) - это добровольное самодеятельное и самоуправляемое на демократических началах объединение лиц в целях создания коллективного денежного фонда для аккумуляции денежных средств и использования их на кредитование производственных или потребительских нужд или на страхование своих членов.

Как и другие виды кооперации, кредитные кооперативы являются объединением лиц, а не капиталов. Членство в них является персональным и непередаваемым.

В них действует принцип доступности и добровольности членства, управление осуществляется на демократических началах. КС является некоммерческой кооперативной организацией со статусом юридического лица. КС приобретает статус юридического лица со дня его государственной регистрации.

КС создаются по признаку общности места жительства, трудовой деятельности, профессиональной принадлежности или любой другой общности граждан. Число членов КС ограничено и в большинстве случаев не превышает двух тысяч. Эти условия вводятся для того, чтобы повысить личную ответственность пайщиков перед кредитным союзом, а его администрации - перед пайщиками13.

Уже нынешний опыт работы КС в России за неполные четыре года показал, что данный финансовый институт помогает гражданам решать свои текущие проблемы, открывая широкий доступ к потребительскому кредиту и к надежным условиям формирования семейных накоплений с минимальным риском потери вкладов.

КС в настоящий момент является единственным кредитным учреждением, которое может предоставить ссуду частному лицу на экономически приемлемых для него условиях. КС ввиду своих небольших размеров и на основе принципа «все знают всех» способен без значительных издержек и наиболее точно оценить кредитоспособность своего пайщика, основываясь не только на материальном или юридическом обеспечении кредита, но и на его личной порядочности, что значительно упрощает процедуру получения кредита пайщиком КС.

Необходимо учесть, что важнейшим преимуществом кредитных союзов перед другими финансовыми институтами является их высокая надежность, достигаемая высоким уровнем взаимного доверия внутри КС и демократическими процедурами управления и контроля.

Для обеспечения своей надежности КС необходимо выявлять и оценивать риски своей деятельности и управлять ими. Основными финансово-кредитными рисками являются:

- риски пассивных операций (риск досрочного изъятия вкладов (депозитов); риск массового изъятия паев; риск привлечения «грязных денег»

- (криминальных, связанных с уклонением от налогов и т. п.); риск завышенной ставки по депозитам;

- риски активных операций (риск невозврата кредита (ссуды)) вследствие недобросовестности заемщика, его разорения или смерти; риск неплатежеспособности крупного заемщика, разновидность кредитного или рыночного риска; риск неликвидности активов; риск потери капитальной стоимости активов (обесценение ценных бумаг);

- смешанные риски (риск несбалансированности структуры активов и пассивов по срокам; риск юридической некачественности договоров (как по привлечению средств, так и по их размещению) и т. д.).

Вышеперечисленные риски присущи в той или иной мере всем кредитно-финансовым учреждениям. Но, поскольку КС делают ставку на повышенную надежность, для них особенно важно не переступить черту допустимого риска.

Допустимыми рисками для КС являются те риски, без которых невозможно осуществлять основную деятельность - оказание услуг частным лицам по кредитованию и сбережению средств.

Исходя из мирового опыта, устойчивая деятельность, повышение надежности и развитие системы кредитных союзов возможны лишь при наличии специального законодательства, определяющего специфику их деятельности и одновременно наделяющего их разнообразными льготами, в том числе налоговыми.

3.2 Общие фонды банковского управления (ОФБУ)

Из продуктов коллективного инвестирования ОФБУ менее известны на данный момент. В силу того, что деятельность ОФБУ регламентируется Банком России, а управляющим ОФБУ является банк, то средства вкладчиков ОФБУ могут инвестироваться во все активы, на операции с которыми у банка есть лицензии (это могут быть ценные бумаги, номинированные как в валюте Российской Федерации, так и в иностранной валюте, иностранная валюта, природные драгоценные камни и драгоценные металлы, производные финансовые инструменты). Наличие широких возможностей по выбору активов для инвестирования и есть основное преимущество ОФБУ по сравнению с ПИФами. Например, денежные средства ПИФов не могут размещаться в производные инструменты фондового рынка или ценные бумаги, номинированные в иностранной валюте. Приобретая пай ОФБУ, инвестор получает «в свое распоряжение» значительный штат высококвалифицированных специалистов, которые непрерывно отслеживают ситуацию на рынке и мгновенно реагируют на малейшие изменения в динамике цен с целью получения максимального дохода14.

Среди преимуществ ПИФов многие называют, например, четкую систему регулирования, что принято считать фактором минимизации рыночных рисков. Однако деятельность ОФБУ более свободна (существует лишь инструкция ЦБ), что в свою очередь, дает продукту больше гибкости. Так как возможность по диверсификации активов у ОФБУ больше, чем у ПИФов, а издержки меньше (фонды обслуживает уже готовая банковская структура), то и доходность, как правило, больше. Но здесь важно то, на какой стратегии останавливается начинающий инвестор. Обычно у банка существует два-три продукта с различным показателями риска/доходности. Естественно, с повышением доходности растет и риск. Но как мы уже говорили, избежать риска полностью и при этом получить гарантию прибыли невозможно.

ОФБУ существовали и до кризиса 1998 года. И на фоне ужасающей информации об обманутых вкладчиках не возникало ни одного скандала, связанного с ОФБУ, т.к. все деньги из фондов инвесторы получили до копеечки и в сжатые сроки. Это объясняется тем, что в данном случае банк выступает как доверительный управляющий, а весь учет средств фондов происходит на отдельном балансе, и даже в случае банкротства банка существует гарантия возврата денег в кратчайшие сроки. Этот факт является неоспоримым преимуществом ОФБУ при сравнении с привычными депозитами.

Весьма существенной деталью деятельности фондов - как ПИФов, так и ОФБУ - стала процедура входа и выхода их фонда. В отличие от ПИФов, которые бывают не только открытыми, но и закрытыми и интервальными,- выйти из них можно только в определенный период,- из ОФБУ, как правило, можно выйти в любой момент. Правда, за редким исключением: и в условиях ОФБУ некоторых банков можно встретить ограничения по срокам инвестиций.

У ОФБУ в сравнении с паевыми есть неоспоримое преимущество - куда большая гибкость в выборе инструментов и стратегий инвестирования. Однако оно является следствием их серьезнейшего недостатка - слабой проработанности регулирующей ОФБУ нормативной базы.

Бурный рост фондового рынка привлек внимание населения не только к паевым инвестиционным фондам (ПИФ), но и к их родственникам - фондам банковского управления. По данным Ассоциации по защите информационных прав инвесторов (АЗИПИ), банками зарегистрировано уже более сотни ОФБУ. Активы 87 таких фондов, регулярно раскрывающих информацию, уже достигли 11 млрд. руб. Однако неизбежное сравнение с ПИФами демонстрирует явное отставание этого сектора рынка: общие чистые активы паевых фондов приближаются к 250 млрд. руб. Правда, здесь учтены и фонды недвижимости, и венчурные фонды, и фонды прямых инвестиций. А если сравнивать ОФБУ с открытыми ПИФами, то отставание не столь значительное - в четыре раза.

ЗАКЛЮЧЕНИЕ

В экономическом плане понятие «коллективное инвестирование» означает такую схему организации инвестиционного бизнеса, при которой средства, осознанно и целенаправленно вложенные мелким инвестором в определенное предприятие (фонд), аккумулируются в единый пул под управлением профессионального управляющего с целью их прибыльного последующего вложения.

К основным формам коллективных инвестиций в России относятся Негосударственные Пенсионные Фонды (НПФ), Акционерные Инвестиционные Фонды (АИФ), Страховые Компании (СК), Паевые Инвестиционные Фонды (ПИФ), Общие Фонды Банковского Управления (ОФБУ) и т.д.

Сходство и различия корпоративных (акционерных) инвестиционных фондов (АИФов) и фондов доверительного управления (паевых - ПИФов, ОФБУ и т.п.) в мировой практике состоят в следующем:

1. Все инвестиционные фонды занимаются сбором и инвестированием средств в основном частных лиц.

2. ПИФы по определению - фонды роста, т.е. не выплачивают текущего дохода; АИФы - фонды текущего дохода, выплачивают дивиденды. По этой причине ПИФы, как правило, фонды крупных инвесторов, АИФы, как правило, фонды мелких и средних инвесторов.

3. ПИФы - имущественные комплексы, объекты права; АИФы - юридические лица, субъекты права.

4. АИФы более совершенная, чем ПИФы правовая форма. У АИФов акционеры имеют право на управление, например: на замену управляющего, и на дивиденды, у ПИФов владельцы паев - нет ни того, ни другого права.

5. Обычно отличают коллективные фонды разных правовых форм, в интересах защиты вкладчиков имеющие особое регулирование и особое налогообложение, от не коллективных - индивидуальных, семейных, имеющих упрощенное регулирование и не имеющие налоговых преимуществ.

ПИФ является основным конкурентом ОФБУ. Оба преследуют одну и ту же цель - привлечь средства вкладчиков, инвестировать их на фондовом рынке, увеличить капитал клиентов и получить комиссионные за работу. Различия в том, что ПИФами управляют Управляющие Компании (УК) а ОФБУ - Банки. ОФБУ регулируются только Центральным Банком РФ (ЦБ РФ), а ПИФы Федеральной службой по финансовым рынкам (ФСФР). Это и является основой многих различий между ними. Существенное различие для вкладчика между ПИФами и ОФБУ заключается в том, что эти фонды имеют разную степень свободы в управлении средствами пайщиков. ПИФы контролируются большим количеством постановлений ФСФР, а ОФБУ - всего лишь одним постановлением ЦБ РФ. ПИФы жестко контролируются внешними организациями и обязаны четко придерживаться состава и структуры фонда в соответствии с требованиями ФСФР. А ОФБУ имеют гораздо больше возможностей в инвестировании активов - средства инвесторов могут быть вложены не только в российские, но и иностранные ценные бумаги, валюту, драгоценные металлы, возможно совершение операций с фьючерсами и опционами (срочные контракты), которые приносят наивысший доход или страхуют риски (хеджируют).

Несомненно, каждый из продуктов коллективного инвестирования имеет свои плюсы и минусы. По мнению многих аналитиков, в ближайшее время в России у коллективных инвестиций отличные перспективы.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

- ФЗ от 29 ноября 2001 г. N 156-ФЗ N 156-ФЗ от 29 ноября 2001 года «Об Инвестиционных фондах»

- ФЗ от 07.05.1998 N 75-ФЗ «О Негосударственных пенсионных фондах»

- Абрамов А. Биржевой рынок инвестиционных паев – проблемы и перспективы // Инвестиции+. № 2 (55). 2004.

- Антипов А. В. Паевые инвестиционные фонды // Финансы, 1999. №1.

- Жуков Ю. Ф. «Ценные бумаги и фондовые рынки». - М.: «Банки и биржи», 2001, 458с.

- Зубакин В. Деятельность инвестиционных фондов: взгляд изнутри. // РЭЖ. 1994. № 5-6.

- Капитан М. Е., Литвинцев И. П., Муханов Д. Н. Паевые фонды в российской экономике / Под ред. Капитан М. Е. – М.: Русское экономическое общество, 2005 - 268с.

- Капитан М. К вопросу о классификации паевых фондов // Все о паевых фондах. – М., 2001.

- Капитан М., Барановский Д. Паевые фонды. Современный подход к управлению деньгами. – СПб.: ПИТЕР, 2005. – 473с.

- Коллективные инвестиции ценных бумаг Осипов В. И., Чернятин В. Ю. –СПб: Изд-во СПб. гос. ун-та экономики и финансов, 2001. - 222с.

- Ладыгин Д. Паевые фонды закончили год выше рынка // Коммерсант. 16.01.2003. №5.

- Лиошенко А. В. Зарубежный опыт коллективного инвестирования США. // Вестник Омского университета, 1998, Вып. 3.

- Макарчук З. В. Инвестиционные фонды в России и США: Анализ

законодательства и практики правового регулирования. – М.: Экон-информ, 2002. – 424с.

- Миловидов В. Д. Паевые инвестиционные фонды. – М.: Анкил, ИНФРА-М, 1996.- 389с.

- Перцев А., Капитан М. Паевые фонды: история продолжается // Рынок ценных бумаг. 2000. № 17.

- Прогнозирование и планирование в условиях рынка: Учебное пособие. - 3-е изд., перераб. и доп. Владимирова Л.П. - М.: Дашков и К, 2004.- 333с.

- Рынок ценных бумаг / Под ред. Жукова Е. Ф. – М.: ЮНИТИ-ДАНА, 2004.- 347с.

- Савицкий К., Перцев А., Капитан М. Паевые инвестиционные фонды: жизнь и судьба // Рынок ценных бумаг. 2000. №4.

- Соломенцев О. Новые функции управляющих компаний закрытых ПИФов // Инвестиции+. № 5 (50). 2003.

- Стратегия развития финансового рынка Российской Федерации (проект). ФСФР России. 2005.

- Федотов Д.Ю. «Негосударственные пенсионные фонды России: Учеб. пособие» – Иркутск: Изд-во ИГЭА, 2001. – 162 с

- Финансы. Учебник / Под ред. проф.В. В. Ковалева. - 2-е изд., перераб. и доп. - М.: ООО «ТК Велби», 2003.

- Финансы: Учеб.пособие для вузов. Фетисов В.Д. - М.: ЮНИТИ-ДАНА, 2003

- Финансы: Учебник/ под. ред. В.М. Родионовой – М.: Финансы и статистика – 2003 г. – 321с.

- Финасы, денежное обращение и кредит: Учебник 2-ое изд. Под ред. В.К. Сенчагова, А.И. Архипова-М.: Проспект, 2004г. – 451с.

- Ценные бумаги. / Под ред. Колесникова В. И., Торкановского В. С. – М.: Финансы и статистика, 2002.- 621с.

- Шарп У., Александер Г., Бейли Дж. Инвестиции. – М.: ИНФРА-М, 1998.- 354с.

- Шемендюк. Р. Возможности закрытых паевых инвестиционных фондов // Инвестиции+. № 5 (50). 2003.

- Все о инвестиционных фондах // tfunds.ru/

1 Финансы: Учебник/ под. ред. В.М. Родионовой – М.: Финансы и статистика – 2003 г. – 321с.

2 Федотов Д.Ю. «Негосударственные пенсионные фонды России: Учеб. пособие» – Иркутск: Изд-во ИГЭА, 2001. – 162 с

3 Федотов Д.Ю. «Негосударственные пенсионные фонды России: Учеб. пособие» – Иркутск: Изд-во ИГЭА, 2001. – 162 с

4 Финасы, денежное обращение и кредит: Учебник 2-ое изд. Под ред. В.К. Сенчагова, А.И. Архипова-М.: Проспект, 2004г. – 451с.

5 Капитан М., Барановский Д. Паевые фонды. Современный подход к управлению деньгами. – СПб.: ПИТЕР, 2005. – 473с.

6 Абрамов А. Биржевой рынок инвестиционных паев – проблемы и перспективы // Инвестиции+. № 2 (55). 2004.

7 Макарчук З. В. Инвестиционные фонды в России и США: Анализ

законодательства и практики правового регулирования. – М.: Экон-информ, 2002. – 424с.

8 Капитан М. Е., Литвинцев И. П., Муханов Д. Н. Паевые фонды в российской экономике / Под ред. Капитан М. Е. – М.: Русское экономическое общество, 2005 - 268с.

9 Миловидов В. Д. Паевые инвестиционные фонды. – М.: Анкил, ИНФРА-М, 1996.- 389с.

10 Савицкий К., Перцев А., Капитан М. Паевые инвестиционные фонды: жизнь и судьба // Рынок ценных бумаг. 2000. №4.

11 Перцев А., Капитан М. Паевые фонды: история продолжается // Рынок ценных бумаг. 2000. № 17.

12 Соломенцев О. Новые функции управляющих компаний закрытых ПИФов // Инвестиции+. № 5 (50). 2003.

13 Ценные бумаги. / Под ред. Колесникова В. И., Торкановского В. С. – М.: Финансы и статистика, 2002.- 621с.

14 Финансы: Учеб.пособие для вузов. Фетисов В.Д. - М.: ЮНИТИ-ДАНА, 2003