«Экономика»

| Вид материала | Курсовая |

| Роль банковской системы в экономике РФ Структура банковского сектора РФ Изменения за 2010 год |

- Аннотация рабочей программы дисциплины экономика организации По направлению бакалавриата, 127.55kb.

- Кафедра этэт профессиограмма выпускника, 110.23kb.

- Мильчакова Наталья Николаевна. Преподаватели : Учебные курсы и семинар, 28.01kb.

- Основная образовательная программа подготовки бакалавра по направлению 080100 Экономика, 143.16kb.

- Пороховский Анатолий Александрович, Чибриков Георгий Георгиевич Москва 2011 Раздел, 63.96kb.

- Шифр специальности, 399.21kb.

- Шифр специальности, 400.97kb.

- Паспорта специальностей, 418.29kb.

- Экономика и планирование на предприятиях торговли и питания «Эффективность затрат труда, 13.17kb.

- Развитие благоприятной предпринимательской среды региона (на примере Карачаево-Черкесской, 333.37kb.

Роль банковской системы в экономике РФ

«Сегодня, в период посткризисного восстановления, банковский сектор призван играть ключевую роль в поступательном развитии экономики инфраструктуры России, финансировании национальных инновационных проектов, масштабной модернизации»1 - цитата из приветственного письма Председателя Правительства РФ Владимира Путина на VIII Международном банковском форуме «Банки России – XXI век», состоявшемся в сентябре 2010 года. На сегодняшний день, впоследствии мирового финансового кризиса с определенной долей осторожности следует говорить о завершении процесса ликвидации последствий мирового финансового кризиса. Принятые в этот период меры явно указывают на невозможность дальнейшего развития современной экономики без эффективно функционирующего национального финансового рынка, построенного на необходимости структурной модернизации и обновления экономики России в целом, а так же не зависящей от ценовой конъюнктуры на сырье внутренних ресурсов.

В 2009 г. на Финансовом форуме России заместитель Председателя Правительства – министр финансов России А. Л. Кудрин сказал о том, что последние пять лет в России работали два фактора роста экономики – дешевые деньги от экспорта нефти и дешевые деньги мирового рынка капитала. По-видимому, эти факторы роста себя исчерпали: цена на нефть вряд ли поднимется на прежние высоты, а дешевые деньги мирового рынка капитала (приток которых наблюдается в последнее время на финансовый рынок) стали еще более короткими и еще более спекулятивными и по определению не могут являться источником роста. Поэтому перед российскими органами власти и бизнесом встает принципиальная задача – не только найти новые источники финансирования роста российской экономики, но и не допустить их неэффективного использования.

К концу 2009 года "необходимость перемен стала особенно очевидной... Глобальный финансовый кризис ударил по всем, но в России экономический спад оказался более глубоким, чем в большинстве стран... Ведь пока росли цены на нефть... были иллюзии, будто структурные реформы могут подождать... предпочтение было отдано форсированию роста старой, сырьевой экономики, а для формирования новой, создающей уникальные технологии и инновационные продукты, были приняты лишь отдельные и несистемные решения»2. Был сделан акцент на принятие решения о качественной модернизации и технологическом обновлении всей производственной сферы страны.

Осуществление таких перемен требует серьезного финансирования – для инновационного прорыва нужны источники "длинных", стабильных и дешевых денег. При участии банковской системы в этом процессе темпы инвестиционной активности могут значительно возрасти, что создаст основу для долговременного высокого экономического роста в ближайшие годы. Наращивать и без того большой бюджетный дефицит глупо. Опыт передовых стран подсказывает, что опираться необходимо на рыночные механизмы финансирования, и прежде всего на банковскую систему. По мнению многих экспертов, Банк России стал полноценно исполнять функции кредитора последней инстанции. Однако с точки зрения инновационного развития банковский сектор все еще слаб, недостаточно капитализирован и не способен оказывать все необходимые нашим гражданам и компаниям услуги. В связи с этим наиважнейшей становится задача разработки плана конкретных мер по совершенствованию финансовой системы.

Хочется отметить, что традиционно незначительная роль банковской системы и фондовых рынков в обеспечении экономического роста страны существенно возросла за последнее десятилетие – финансовый сектор стал полноправным участником экономического роста. Активы банковской системы выросли с 37% ВВП в 2000 году до 72% на начало 2011 года. Кредиты нефинансовому сектору за 10-летие увеличились с 19% до 40%. банковские сбережения населения в рублях выросли за период 2000-2009 гг. в 21 раз, несмотря на отрицательные реальные процентные ставки. В начале третьего тысячелетия доля банковского кредита не превышала 15% в приросте совокупного внутреннего спроса, к середине прошлого десятилетия она была уже больше трети.[2.3]

-

Структура банковского сектора РФ

Существующая банковская система, состоящая из Центрального банка и сети коммерческих банков, оформилась в 1990 году с принятием Закона «О Центральном банке Российской Федерации (Банке России)». Банковская система России создавалась по типу германской и представляет собой двухуровневую систему, состоящую из Центрального Банка Российской Федерации (ЦБ РФ) как подразделения первого уровня, и коммерческих банков, включая их филиалы, а также других кредитно-финансовых учреждений.

Банковская система России создавалась по типу германской. ЦБ РФ в соответствии с законодательством получил полную независимость от исполнительной власти. Статус, цели деятельности, функции и полномочия Банка России определяются Конституцией РФ, ФЗ «О Центральном банке Российской Федерации (Банке России)» и другими федеральными законами.

Свои законодательные функции и полномочия Банк России осуществляет независимо от других федеральных органов государственной власти, органов государственной власти субъектов РФ и органов местного самоуправления. Банк России подотчетен только Государственной Думе Федерального Собрания Российской федерации.

Получение прибыли в соответствии с ФЗ и Конституцией РФ не является основной целью деятельности Банка России.

В соответствии со статьей 3 Главы 1 Федерального закона «О Центральном банке Российской Федерации (Банке России)» целями деятельности Банка России являются:

- защита и обеспечение устойчивости рубля;

- развитие и укрепление банковской системы Российской Федерации;

- обеспечение эффективного и бесперебойного функционирования платежной системы.

В соответствии со статьей 4 Главы 1 Федерального закона «О Центральном банке Российской Федерации (Банке России)», Банк России выполняет следующие функции:

- во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику;

- монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

- является кредитором последней инстанции для кредитных организаций и организует систему их рефинансирования;

- устанавливает правила проведения банковских операций;

- осуществляет обслуживание счетов всех уровней бюджетной системы Российской Федерации;

- осуществляет эффективное управление золотовалютными резервами Банка России;

- принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

- осуществляет надзор за деятельностью кредитных организаций и банковских групп;

- устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

- организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

- осуществляет иные функции в соответствии с федеральными законами.3

После дефолта 1998 г. многие банковские аналитики усомнились в эффективности работы Банка России, в необходимости подобной чрезмерной независимости ЦБ, а так же его практически полной закрытости в то время. Результаты деятельности Банка России были налицо – руины банковской системы и банкротство самых крупных и эффективных частных банков. Причем банкротство этих банков произошло по вине государства, включая банк России. Именно государство и Банк России спровоцировали финансовый и банковский кризисы ложной финансовой политикой, отказалось платить банкам и другим кредиторам по долгам, и спровоцировали дефолтом и своими действиями панику среди населения, отозвав у ведущих банков лицензии.

Идея выделения функции надзора из структуры ЦБ возникла в 2000 г. Банковский комитет Госдумы тогда предложил сохранить Комитет банковского надзора в системе ЦБ, но его председателя назначать Госдумой. Сейчас эта идея доработана и расширена.

Банк России еще со времен СССР сохранился как типичная замкнутая система со всеми вытекающими отсюда последствиями. Подобную систему невозможно реформировать изнутри. И подобная подсистема другой, более широкой системы, не способна эффективно и объективно надзирать над банковской системой и принимать объективные и эффективные решения, особенно в перманентно кризисных условиях. Суть проблемы проста – пресловутый человеческий фактор – люди банковской среды связаны между собой тысячами нитей неформальных отношений. И это не позволяет в этой среде из ее функционеров сформировать объективную надзорную подсистему.

На втором уровне банковской системы концентрируются подотчетные Центробанку кредитные организации и коммерческие банки, количество которых не может не вызывать удивление и опасения относительно их ликвидности и финансовой состоятельности. За время мирового финансового кризиса общее количество банков в России значительно сократилось. Причиной массового закрытия банков и их филиалов стали постоянные отзывы лицензий и отсутствие платежеспособности кредитных учреждений.

Рассмотрим динамику изменений количества коммерческих банков и кредитных учреждений на начало 2011 года. По итогам 2010 года лицензии были отозваны у 53 банков, в то время как появился за этот период только один новый зарегистрированный банк – "Фольксваген Банк Рус", что на 1 января 2011 года дало 955 действующих банков. В 2010 году принудительным образом банковский рынок покинули 27 банков из 53 – именно такое количество лицензий отозвал Банк России. Остальные 26 банков были не в состоянии в полном объеме исполнить свои кредиторские обязательства (т.е. размер его пассивов превышал стоимость активов) и вынуждены были объявить себя неплатежеспособными (банкротами).За I квартал 2011 года общее число действующих кредитных организаций в России уменьшилось на шесть – с 1012 до 1 006, в том числе из всех действующих кредитных организаций 948 являются банками и 58 – небанковскими кредитными организациями. Наглядно данные изменений количества банков представлены в таблице 1.3.1, источником которой служит аналитический бюллетень «Банковская система России: тенденции и прогнозы», выпуск №3 (апрель 2011 г.).[2.3]

Таблица 1.3.1. Динамика количества банков РФ за 2009-2011 г.г.4

| | Изменения за февраль 2011 г. | Изменения за январь 2011 г. | Изменения за 2010 год | Изменения за 2009 год |

| Действующие кредитные организации (КО) | -2 | 0 | -46 | -50 |

| Из них банки | -2 | -1 | -52 | -51 |

| банковские КО | 0 | 1 | 6 | 1 |

| Число новых КО | 0 | 1 | 1 | 9 |

| Число КО с иностранным участием | -1 | 5 | -1 | 5 |

| Из низ с долей 100% | -1 | -1 | -1 | 6 |

| доля свыше 50% | -1 | 0 | 1 | 0 |

| Число присоединенных банков | 0 | 0 | 19 | 14 |

Общее количество филиалов действующих российских кредитных организаций в стране за январь – март 2011 года сократилось на 41 – с 2926 до 2885. Количество филиалов Сбербанка России, включенных в книгу государственной регистрации кредитных организаций, уменьшилось на 36 – с 574 до 538.

Всего Банком России или на основании его решения уполномоченным регистрирующим органом по состоянию на 1 апреля 2010 года было зарегистрировано 1140 кредитных организаций, в то время как на 1 января 2011 года – 1146. Из общего числа кредитных организаций, зарегистрированных на 1 апреля, 1078 являлись банками и 62 – небанковскими кредитными организациями.

Число действующих кредитных организаций в России со 100-процентным иностранным участием за январь – март 2011 года сократилось с 80 до 78, а с более чем 50-процентной иностранной долей – сохранилось на уровне 31.[2.3]

Совокупный зарегистрированный капитал действующих в РФ кредитных организаций увеличился с 1 трлн. 186,179 млрд. рублей на 1 января 2011 года до 1 трлн. 198,094млрд. на 1 апреля (рост составил 1%), что свидетельствует о положительной динамике прироста капитала банковского сектора РФ. Несмотря на существенную прибавку, рост активов сектора оказался слабым, хотя и заметно лучше результата, показанного за аналогичный период 2010 года (тогда динамика была отрицательной).

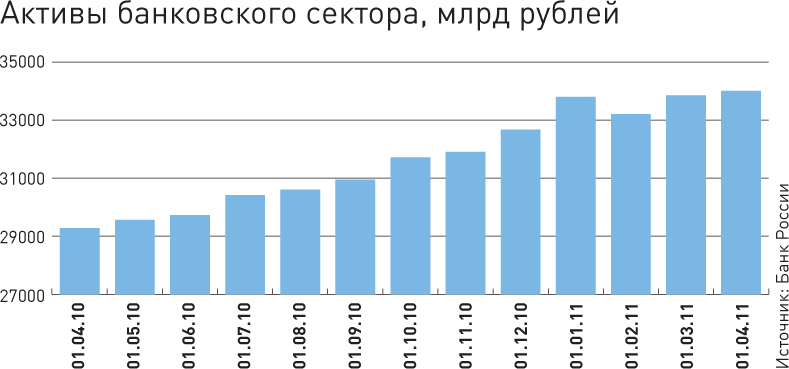

Совокупные активы банковского сектора в первом квартале 2011 года увеличились на 0,6% – с 33,8 трлн. руб. до 34 трлн. руб. (рис. 1.3.1.), а в сравнении с данными на 1 апреля 2010 года рост составил примерно 5 трлн. руб., что в процентном выражении равно 14,7%.

Рис.1.3.1. Активы банковского сектора РФ на 1 апреля 2011 г., млрд. руб.

Соответственно, рост активов влечет за собой и увеличение пассивов, но необходимо определить за счет какой структурной единицы происходит увеличение. Рассматривая структуру пассивов можно сделать вывод, что происходит уменьшение капитала банковского сектора на 2,2% – с 4,73 до 4,62 трлн. руб. (рис. 1.3.2).

Рис. 1.3.2. Капитал банковского сектора РФ на 1 апреля 2011 г., млрд. руб.

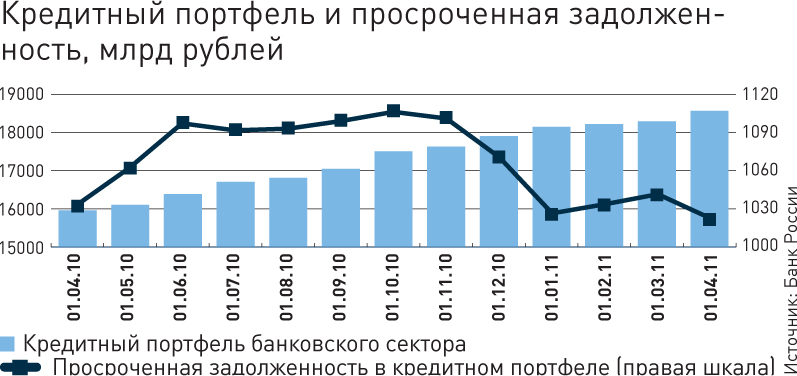

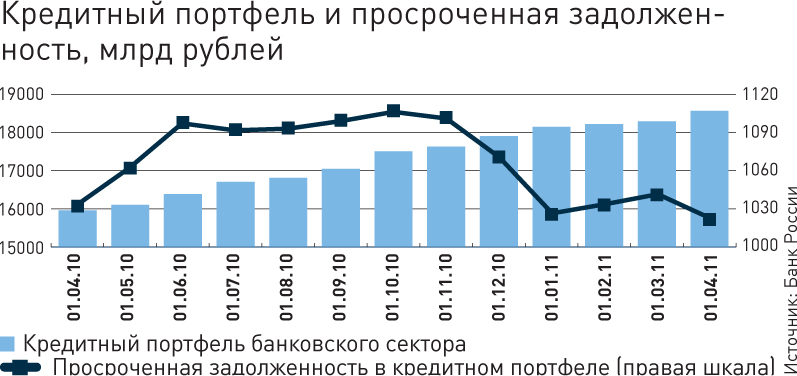

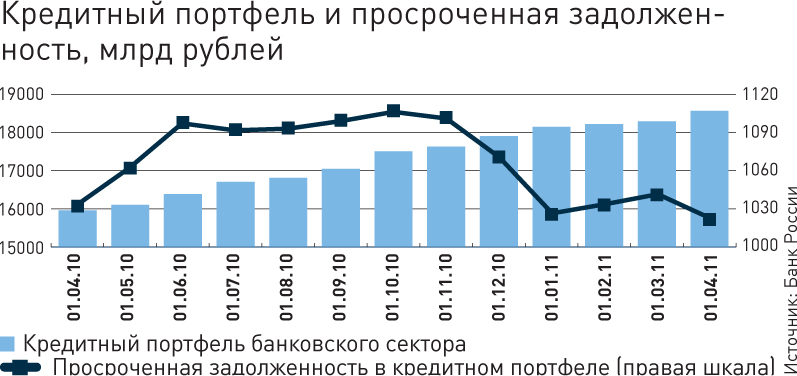

Если происходит уменьшение капитала, то наблюдается рост кредитных обязательств (рис. 1.3.3.). Но так же в структуре кредитного портфеля происходит снижение просроченной задолженности, следовательно, происходит погашение кредитных обязательств, и как следствие – уменьшение размера капитала.

-

Кредитный портфель банковского сектора

Просроченная задолженность в кредитном портфеле (правая шкала)

Рис 1.3.3. Кредитный портфель и просроченная задолженность

на 1 апреля 2011 г., млрд. руб.

Уменьшение капитала привело к понижению норматива достаточности собственных средств банков. На 1 апреля 2011 г. его среднее значение составило 17,2% (18,1% по состоянию с данными на 1 января текущего года) при минимально допустимом значении 10%. Это свидетельствует о том, что большинство организаций банковской системы сохраняют существенный запас прочности.

Несмотря на сравнительно успешное восстановление роста экономики и банковской системы в 2010 году, в перспективе важно повысить качествj этого роста, в первую очередь, придать ему устойчивость, а также увеличить роль внутренних источников. С учетом наблюдаемого реального укрепления рубля и роста импорта, необходима эффективная поддержка промышленности для повышения её конкурентоспособности, как на внутреннем, так и на внешнем рынке.[2.3]

- Тенденции развития банковской системы