Разработка бизнес-плана

| Вид материала | Бизнес-план |

- Реферат По дисциплине Основы предпринимательства на тему «Сущность, необходимость, 398.93kb.

- Программа семинара «Формирование бизнес-плана по методике unido» Бизнес-тренер: Андрей, 23.22kb.

- Бизнес-план лечебно-профилактического учреждения Аннотация, 175.4kb.

- Бизнес планирование Введение Подготовка бизнес плана 1 Значение и задачи бизнес плана, 1302.31kb.

- Разработка бизнес-плана, краткие комментарии, 316.14kb.

- Разработка бизнес-плана, 139.69kb.

- Методическое пособие по разработке бизнес-плана инвестиционного проекта структура бизнес-плана, 1522.88kb.

- Бизнес-планирование: структура и функции бизнес-плана; этапы бизнес-планирования; требования, 12.19kb.

- Рекомендации по написанию бизнес-плана для участия в Конкурсе Структура бизнес-плана, 77.23kb.

- 4 Составление бизнес плана инвестиционного проекта, 326.11kb.

Таблица ИНВЕСТИЦИОННЫЕ ИЗДЕРЖКИ

Статья | Затраты по периодам (включая НДС), тыс. USD | |||

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | |

| Инвестиции в основной капитал, в том числе: машины и оборудование здания и сооружения Предынвестиционные исследования Руководство проектом Расходы на подготовку производства Инвестиции в оборотный капитал | 92.47 38,92 53.55 2,50 0,00 0,00 0,00 | 6.08 6,08 0,00 0,00 0,00 0,00 1,36 | 0,00 0,00 0,00 0,00 0,00 0,00 1,18 | 0,00 0,00 0,00 0,00 0,00 0,00 0,00 |

Итого | 94,97 | 7,44 | 1,18 | 0,00 |

Эффективность инвестиционных проектов

Эффективность инвестиционных проектов характеризуется системой показателей, отражающих соотношение затрат и достигнутых результатов применительно к интересам его участников. В мировой практике (имеется в виду методика UNIDO) различают следующие показатели эффективности инвестиций:

- чистый дисконтированный доход NPV (Net Present Value);

- индекс доходности PI (Profitability Index);

- внутренняя норма доходности IRR (Internal Rate of Return);

- период окупаемости проекта PB (Payback Period).

Система показателей эффективности инвестиций такова:

Показатели эффективности инвестиций

Чистый дисконтирован-ный доход

NPV

Индекс

доходности

PI

Внутренняя

норма

доходности

IRR

Период

окупаемости

PB

Чистый дисконтированный доход (NPV) рассчитывается по приведенной ниже формуле.

Если NPV > 0, то проект эффективен и инвестиции в него оправданны.

Чистый дисконтированный доход (NPV):

NPV = ∑ (Pt – Зt)/(1+E)t

где t = 0, 1,2,…,T – шаг расчета (день, месяц, год);

Pt – результаты на шаге t (например, поступления денежных средств);

Зt – затраты на шаге t;

E – заданная норма дисконта (например, E = 0,08).

Если NPV > 0, то проект эффективен.

T

t=0

Индекс доходности (PI) характеризует относительную отдачу от проекта. Он равен

отношению NPV к капиталовложениям и рассчитывается по формуле, представленной ниже. Если PI > 1, то проект эффективен.

Индекс доходности (PI):

PI = (1/K) ∑ (Pt – Иt)/(1+E)t

где t = 0, 1,2,…,T – шаг расчета (день, месяц, год);

Pt – результаты на шаге t (например, поступления денежных средств);

Иt – затраты на шаге t, из которых исключены капитальные вложения Kt ;

E – заданная норма дисконта (например, E = 0,08)

Kt - капиталовложения на шаге t.

К = ∑ Kt /(1+E)t

Если PI > 1, то проект эффективен.

t=0

T

Т

t=0

Внутренняя норма доходности (IRR) представляет собой ту норму дисконта, при которой величина приведенных эффектов равна приведенным капиталовложениям. То есть IRR является решением уравнения, приведенного на экране. Если IRR больше требуемой инвестором нормы дохода, то инвестиции оправданны.

Внутренняя норма доходности (IRR):

Определяется уравнением

∑ (Pt – Иt)/(1+IRR)t = ∑ Kt /(1+Eин)t

где t = 0, 1,2,…,T – шаг расчета (день, месяц, год);

Pt – результаты на шаге t (например, поступления денежных средств);

Иt – затраты на шаге t, из которых исключены капитальные вложения Kt ;

Eин – требуемая инвестором норма дохода на вкладываемый капитал;

Kt - капиталовложения на шаге t.

Если IRR ≥ Eин , то инвестиции оправданны.

T

T

t=0

t=0

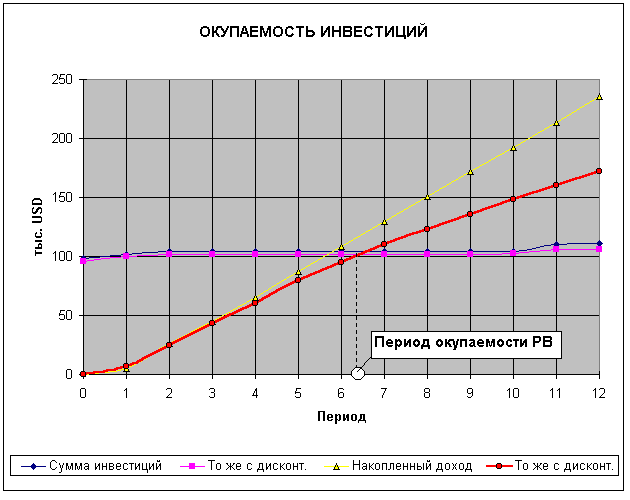

Период окупаемости (PB) характеризует период времени, необходимый для возмещения инвестиций, вложенных в проект, за счет дохода, полученного от реализации этого проекта. Вычисляется как период, в котором NPV = 0. Здесь приведена графическая иллюстрация расчета периода окупаемости.

3.2. Финансово-экономический анализ

Базовая схема финансово-экономического анализа

Вход:

Исходные данные

План производства и реализации

Создание планового варианта

Отчет о движении денежных средств

Балансовый отчет

Отчет о прибыли

| Показатели | Период | |||

| 0 | 1 | … | Т | |

| | | | | |

Расчет показателей финансовой и экономической эффективности

Выход:

Формальная оценка деятельности по показателям

Содержательная оценка с учетом динамики показателей

Для создания варианта бизнес-плана предприятия необходимо сформировать исходные данные по факту, т.е. на момент начала реализации бизнес-плана. В состав исходных данных входят:

Исходные данные:

- исходный баланс;

- исходный отчет о прибылях и убытках;

- сведения об основных производственных фондах (ОПФ);

- сведения о незавершенных капитальных вложениях;

- сведения о погашении заемных средств;

- сведения о кредиторской задолженности.

Для проведения анализа требуются данные, содержащиеся в производственном плане предприятия. К таким данным, в частности, относятся:

Данные из планов производства и реализации продукции:

- затраты на производство и реализацию продукции;

- поступления и расходы;

- приобретение и реализация ресурсов;

- привлечение заемных средств;

- движение запасов продукции на складе и др.

Финансовый анализ является сердцевиной создания варианта бизнес-плана. Анализ основан на формировании прогнозных финансовых отчетов. Прогноз осуществляется по заданным временным интервалам и оформляется в виде таблиц. Должны быть сформированы следующие отчеты:

Создание отчетных форм планового варианта

- Отчет о прибыли

- Балансовый отчет

- Отчет о движении денежных средств

Отчетные формы варианта бизнес-плана, как исходные, так и прогнозные, используются для расчета показателей финансовой и экономической эффективности предприятия. К финансовым показателям эффективности относятся, например, показатели ликвидности, платежеспособности, рентабельности. К экономическим показателям – оценки риска, показатели эффективности производства и реализации продукции. Основные группы показателей устойчивости и деловой активности предприятия выглядят следующим образом:

Группы показателей устойчивости и деловой активности предприятия